【プラチナカード編 年間300万円~】一家のメインカードとメインポイントのコーデ

一家のメインカードやメインポイントを決めておくと、家計の管理のしやすさや、獲得ポイントの効率の面でメリットがあります。

本記事では、使いやすいメインカードとメインポイントのコーディネイトを紹介します。

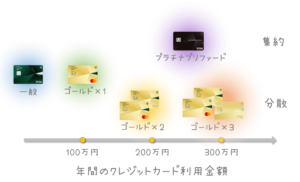

目安として、年間のクレジットカード利用金額が家計内で合計300万円以上の方向けです。プラチナカードを活用できるものです。

メインカードをうまく補完してくれる各種ツールについても簡単に触れていきます。

他の利用金額も含めた広範なコーディネイトについては、以下の記事にまとめてあります。

通常よりお得なクレジットカード発行方法については、本記事の最後に記載してあります。

注意

本記事の内容は、個人的な調査結果に基づくものです。その正確性や、前提条件が誰にでも当てはまることを保証するものではありません。

またクレジットカードのサービスや特典に関する正確な情報は、発行元のホームページ等をご確認ください。本記事の内容は、本記事を作成、更新した時点の情報をもとに記載しています。

前提

本記事では、一家のクレジットカード構成について、家計ならではの事情を考慮しながらメインカードやメインポイントを整理していきます。

家計ならではの観点

以下の観点を考慮します。

- 家族カードを含めたクレジットカード自体の基本スペック

- 家計全体の管理のしやすさ

- 家族間での獲得ポイントの効率、使いやすさ

普段使いでの実用性を重視するため、逆に、クレジットカードのステータス (プラチナ感) や、ゴージャスな特典 (高級な宿泊/グルメの優待、等) については優先していません。

“改悪” に負けない構成

人気や実績のあるクレジットカードをメインに、便利なサブカードや各種ツールを組み合わせます。

- 他に利用者が多くノウハウを入手しやすい

- もしもの “改悪” 時にも、他利用者の対策を参考にしやすい

- サブカードや各種ツールを持っておくと、クレカ構成を変える際の “つなぎ” にも便利

昨今、キャッシュレス (FinTech) 関連のサービスは変化が激しいので、どうしても “改悪” を含むルール改定等も発生します。

ただ、その “改悪” の頻度が高そうなものはメインで使用せず、比較的安定して使える、あるいは何かあっても他の利用者のノウハウを参考にしながら対処しやすいよう、人気や実績のあるクレジットカードを選びます。

また、予めサブカードや各種ツールを揃えておけば、”改悪” 以外にも、家族のライフステージ等に応じてクレジットカード構成を変える場合にも、”つなぎ” の構成を組みやすくなります。

サブカードのオススメについては、コーディネイト紹介の後に記載しておきます。

家計における支出整理は推奨

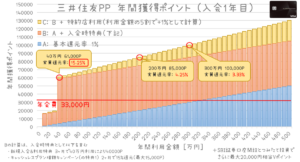

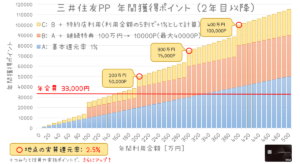

プラチナカードの場合は年会費もかかるので、獲得ポイントを試算するためにも、家計における支出額のうち、どの程度の金額をクレジットカード支払いの対象にできるのか、ざっくりでも整理しておくことをオススメします。

コーディネイト

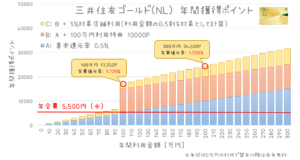

1. 三井住友カード構成

シンプルで家計を整理しやすいです。

※本記事の作成時点で、我が家はこの構成です。

| 項目 | 内容 |

|---|---|

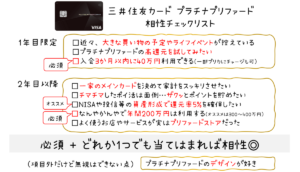

| メインカード | 三井住友カード プラチナプリファード |

| 家族のカード | 同上 (無料の家族カード) |

| メインポイント | Vポイント |

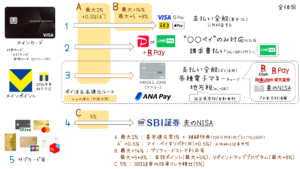

各種ツールを含め、このコーディネイトの具体的な支出ルートの例は、以下の記事にまとめてあります。

プラチナプリファード自体の特徴や、獲得ポイントのシミュレーション等については、以下の記事にまとめてあります。

家計の一元管理にオススメ

このコーディネイトは、一家の支出をまとめて管理したい場合に便利です。

無料で発行できる家族カードも同じくプラチナプリファードです。

利用明細、ポイント、引落しが本会員にまとめられるので、本会員の会員ページ (Vpass) で、いつ、どのカードで(本カードor家族カード)、いくら利用したか、まとめて確認できます。

複数のクレジットカード明細をチェックする作業は大変なので、これは意外と大きなメリットです。

なお、家族カードを利用する本人がVpassIDを取得すれば、その家族カード分の利用明細を自分で確認することもできます。

100万円利用時の特典の集計対象

また、プラチナプリファードでは、100万円利用時に10,000P付与される特典の対象は、本会員カードと家族カードの利用金額を合算した金額なので、それぞれのカードの利用金額を細かく管理する必要性はありません。

マルチブランド×Vポイント統一

Visa、JCB、Mastercardの3ブランドを、すべてプラチナプリファードを支払い元にして利用できます。

ファミペイバーチャルカードは JCBブランド (J/Secure(3Dセキュア)対応) 、TOYOTA WalletはMastercardブランドのクレジットカードとして使用できます。

プラチナプリファードからの支払いなので、メインポイントであるVポイントが貯まります。

TOYOTA Wallet はプリペイドカードかつバーチャルカードなので、一部対応できない支払いはありますが、それでも便利かと思います。

あるいは、三井住友カードは、(エポスカードと異なり) 同一名義で複数のカードを所有できるので、Mastercardブランドに関しては、三井住友カード ゴールド(NL) or 三井住友カード(NL) を所有することも可能です。その場合も貯まるVポイントはまとめられます。

2. エポスカード構成

次に、ポイント効率の良いコーディネイトです。

| 項目 | 内容 |

|---|---|

| メインカード | エポスプラチナカード |

| 家族のカード | JQ CARD エポスゴールド (エポスゴールドカードでも可) |

| メインポイント | エポスポイント (JQ CARD エポスゴールドがあればJRキューポと相互交換可) |

エポスカードに統一する構成です。

このコーディネイトの概要や特徴は以下のとおりです。

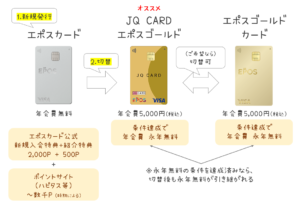

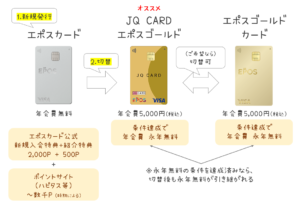

家族のカードの選び方

家族のカードとしては、ポイント統一のためエポスカード系を選びます。

簡単に年会費を無料にできるので、JQ CARD エポスゴールド、もしくはエポスゴールドカードが良いでしょう。

家族のカードの方は、JQ CARDエポスゴールドをおすすめします。

通常のエポスゴールドカードでも良いですが、クレジットカードのスペック自体は、JQ CARDエポスゴールドの方が若干良いと思います(上位互換)。

ただ、すべての人にとって体感できるほどの違いでもないので、”エポスゴールドカードの方がデザインが好き”、等の理由でエポスゴールドカードを選ぶのもアリでしょう。

JRキューポへのルート確保

エポスプラチナカードで貯められるポイントはエポスポイントだけですが、家族がJQ CARDエポスゴールドを持っていれば、ポイントの譲渡、交換を組み合わせることで、エポスプラチナカードでしっかり貯めたエポスポイントから、JRキューポやマイル交換等へのルートを確保できます。

家族のカードの発行方法

エポスプラチナカードの場合、家族分のカード発行は、エポスゴールドカードを ”招待” により発行できます。

このとき発行したエポスゴールドカードの年会費は永年無料です。エポスファミリーゴールドというサービスです。

ちなみに、この家族分のカード発行については、最初にエポスプラチナカードからの招待をするのではなく、通常カード発行から始めた方が、獲得できるポイントは多くなります。

他の発行方法も含めて、概要は以下の記事にまとめてあります。ゴールドカードの発行方法を整理したものです。

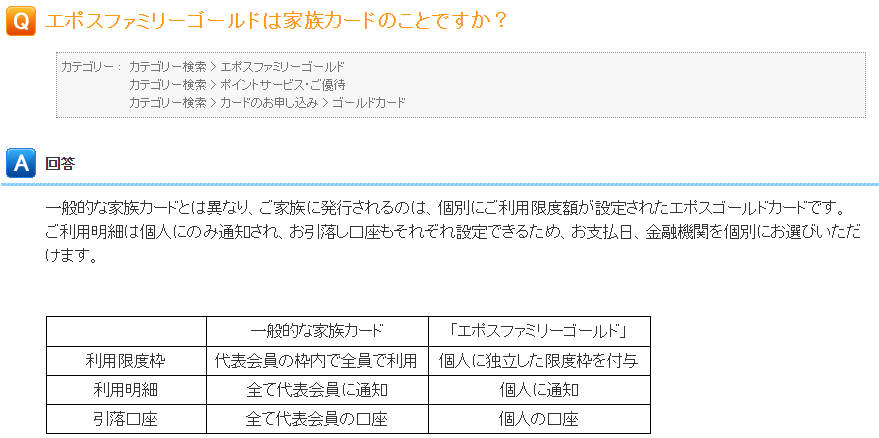

家族カードの管理 (明細, ポイント, 引落し)が別

個人的には、一家のクレジットカードをエポスカードにまとめる際、ここが最も注意すべき点かと思います。

家庭の状況により、利用明細をまとめて管理したいか、別管理にしたいか、希望のスタイルが分かれるところかと思います。

エポスカードでは、一般的な家族カードと異なり、”紹介して発行した個別のカード + ファミリー登録” という扱いです。したがって、利用明細、ポイント、引落しも別管理となります。

他のほとんどのクレジットカードでは、家族カードの利用明細、ポイント、引落しが本会員にまとめられます。

この点は、ご家庭のスタイル次第で、メリットにもデメリットにもなります。

なお、ポイントの家族間での譲渡は可能なので、ポイントを使うときにまとめるといったことはできます。

100万円利用時の特典の集計対象

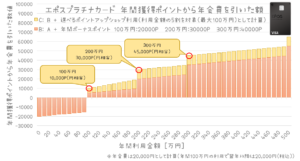

エポスプラチナカードの年間ボーナスポイント等については、以下の点に注意が必要です(参考)。

| 注意点 | |

|---|---|

| 1 | メインカード (エポスプラチナカード/ゴールドカード等) の年間ボーナスポイントの集計対象には、家族のカード (エポスファミリーゴールド) の利用金額は含まれない。 |

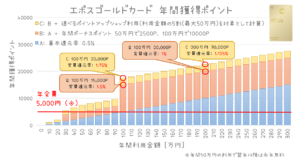

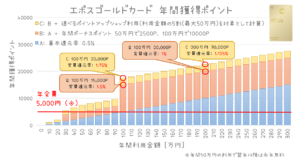

| 2 | 家族のカード単独で、エポスゴールドカードの年間ボーナスポイントが適用される (50万円で2,500P、100万円で10,000P)。 |

| 3 | 一方で、ファミリーボーナスポイントは、メインカードと家族のカードの利用金額の合計が集計対象 (毎年100万円の利用で2,000P、最大6,000P)。 |

これらのボーナスポイントの効率を最大化する使い方は以下です (同一家計内で300万円利用する場合)。

| 利用金額 | 獲得ポイント |

|---|---|

| エポスプラチナカードで 200万円 |

30,000P (年間ボーナスポイント) |

| 家族のカード(エポスファミリーゴールド)で 100万円 |

10,000P (年間ボーナスポイント) |

| (上記を合計すると) 家族で 300万円 |

6,000P (ファミリーボーナスポイント) |

| (300万円の利用に対して) | 合計46,000P |

上記は、年間利用金額に応じたボーナスだけで 1.5%相当のポイントを獲得できるというものです。これとは別に基本還元率や選べるポイントアップショップによる還元(1.5%)もあります。

つまり、家族が持っている個々のカードの利用金額それぞれが目標に達しているか、きちんと管理できればお得ということです。

各カードの特徴や、獲得ポイントのシミュレーションについては、以下の記事にまとめてあります。

MIXI Mの価値を最大化

- 注意:サービス改定

- 2023年8月31日

エポスカードの選べるポイントアップショップで、MIXI M (mixi)、モバイルスイカが対象外になりました - 2023年7月14日

MIXI Mからファミペイ、ANA Payへのチャージが不可になりました

- 2023年8月31日

選べるポイントアップショップにmixiを登録すると、エポスプラチナカードからMIXI Mにチャージする際のポイント還元率が0.5%から1.5%に上がります (さらに年間ボーナスポイントを+最大1%として計算すると、最大2.5%)。

そのため、エポスカードはMIXI Mとの相性が特に良いと言われています。

いったんMIXI Mにチャージしてしまえば、その後は VISA or JCB のプリペイドカードとしての使用や、Suica等へのチャージも可能です。ほぼ普通のクレジットカードとして使えます。

クレジットカードの利用金額を “ちょい足し” したい場合にも便利です。

各種ツールとの橋渡しにも

ファミペイやTOYOTA walletへのチャージ、その他各種決済サービスとの組み合わせの際にも、このMIXI Mが活躍します。

エポスカードを支払元として、クレジットカードのマルチブランド化が可能です。

3. (参考) その他の候補

その他のプラチナカードのうち、上記と同様のコーディネイトが可能で、以下の条件を満たすものをいくつか紹介します。

- 年会費が比較的お手ごろ

- 家族カードは年会費無料

- 家族カードの利用分も明細やポイントをまとめられる

- ポイント効率も良い

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

出典:三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード|クレジットカードなら三菱UFJニコス

- 年会費22,000円(税込)、家族カードは1枚まで年会費無料

- 家族カードの明細、ポイント、支払いはメインカードとまとめて管理

- 基本還元率0.5%に加え、還元率アップの各種特典あり

- プラチナカードならではの特典 (高級な宿泊/グルメの優待、等)も利用可

- プライオリティ・パスも付帯

ジャックスカードプラチナ

出典:ジャックスカードプラチナ | クレジットカードのジャックス

- 年会費22,000円(税込)、家族カードは年会費無料

- 家族カードの明細、ポイント、支払いはメインカードとまとめて管理

- 標準の還元率1.5%、年間300万円利用で翌年の還元率が2.0%

- 年間300万円利用で10,000円分のJデポをプレゼント

- プラチナカードならではの特典 (高級な宿泊/グルメの優待、等)も利用可

- ラウンジ・キーも付帯

Orico Card THE PLATINUM

出典:プラチナカードはOrico Card THE PLATINUM(オリコカード ザ プラチナ)|クレジットカードのオリコカード

- 年会費20,370円(税込)、家族カードは3枚まで年会費無料

- 家族カードの明細、ポイント、支払いはメインカードとまとめて管理

- 基本還元率1%に加え、還元率アップの各種特典あり

- プラチナカードならではの特典も利用可

- ラウンジ・キーも付帯

4. (参考) 楽天カード構成

楽天プレミアムカードはプラチナカードという訳ではないのですが、楽天系のサービス利用者にとっては、わざわざ年会費の高いプラチナカードを持たなくても済む最適解になるので、参考として記載しておきます。

| 項目 | 内容 |

|---|---|

| メインカード | 楽天プレミアムカード |

| 家族のカード | 楽天プレミアムカード |

| メインポイント | 楽天ポイント |

楽天カードに統一する構成です。

このコーディネイトには、以下の特徴があります。

- 基本還元率1% + 楽天経済圏利用でさらにお得 (SPU)

- 年会費11,000円(税込)でプライオリティ・パス無料 (破格)

- 家族カードの利用分も本会員のポイントに合算

楽天プレミアムカードの家族カード発行は年会費550円(税込)

プライオリティ・パス自体が年間$469なので (2023年7月時点)、毎年、海外旅行でラウンジを使用するといった場合、それだけで既にお得です。

基本還元率が1%なので、これもメインカードとしてはアリなスペックです。

家族カードも使いやすいと思います。

さらに、楽天経済圏のサービスを使用すれば、還元率がアップする等の特典もあります(【楽天市場】SPUとは|SPU(スーパーポイントアッププログラム))。

また、前述のクレジットカードと同様、MIXI Mへのチャージは可能なので、支払元を楽天カードに統一したまま、MIXI M経由で様々な使い方ができます。

オススメのサブカード

定番

メインカードや家族のカードとは別に、予め持っておくと心強いサブカードとして、以下が挙げられます。

- エポスゴールドカード (JQ CARDエポスゴールド推奨)

- 三井住友カード ゴールド(NL)

- 楽天カード (年会費無料の通常カード)

年会費無料化できるゴールドカードか、楽天カードあたりです。

いずれのクレジットカードも、年間利用金額によってはメインカードとしても十分に使える良スペックのカードです。

予めサブカードを用意しておけば、メインカード側に “改悪” があったときや、家族のライフステージ等に応じてクレジットカード構成を変える場合にも、”つなぎ” の構成を組みやすくなります。

各カードのポイントについては、以下の記事にまとめてあります。

エポスゴールドカード (JQ CARDエポスゴールド推奨) の年会費無料化については、以下の記事にまとめてあります。

特定用途

特定の用途向けに使えるサブカードとして、以下が挙げられます。

Olive フレキシブルペイ

Olive です。一般、もしくは年会費無料にできるならゴールドでも良いでしょう。

メインカードが三井住友カードなら、以下のような使い方もあります。

ANAマイル交換用

JQ CARDセゾンと、みずほマイレージクラブカード/ANA です。

JRキューポからANAマイルへの交換用 (70%)に使えます。

各種ツール

クレカ以外の各種ツールについては、以下をご参考ください。

まとめ

本記事では、一家のメインカードやメインポイントを選ぶために参考になりそうな、使いやすいメインカードとメインポイントのコーディネイトを紹介しました。

何かの参考になれば幸いです。

どれも良いスペックなので、なかなか1つのカードを選べないという方は、実際に1年間、まずは使ってみてはいかがでしょうか。 例えば、プラチナプリファードの1年目の特典はすごいです。

お得なクレカ等の発行方法の一覧

ポイントサイト案件やご紹介特典を活用すれば追加のポイントを獲得できるので、公式サイトで直接発行するよりお得にクレカを発行できます

- 解説記事

や、ポイントサイト案件の検索

や、ポイントサイト案件の検索 をご活用ください。

をご活用ください。 - ご紹介特典があるものは、紹介コードや紹介リンクを使用して申し込むとポイント等を獲得できます。条件等については解説記事や公式ページをご確認ください。

- 三井住友カード NLシリーズ

-

解説:一般/ゴールド(NL) 解説:プラチナプリファード 解説:Visa Infinite 検索:一般(NL) 検索:ゴールド(NL) 検索:プラチナプリファード 検索:Visa Infinite

規約により、当サイトではトクフレ (友人) にご登録いただければご紹介可能

- Olive アカウント(フレキシブルペイ)

- 三井住友カード ビジネスオーナーズ ※個人でも発行可、2~3.5%還元クレカ

-

三井住友カードやOliveフレキシブルペイをお持ちなら、さらにお得

- エポスカード(JQ CARD、ゴールド含む)

-

ご紹介番号: 25101997004

(このご紹介番号は2026年3月31日まで有効) - 楽天カード

-

解説では、記事中の楽天カードの部分でご説明

- 三菱UFJカード

-

三菱UFJ銀行のキャンペーンがあればまとめて取り組むとお得

- メルカード

-

解説では、よりお得なメルカリとセットでの登録手順をご説明

- PayPayカード

- dカード

- au PAYカード

- イオンカード

- n,カードJCB ※Vポイントが貯まるJCBブランドのクレカ

-

ポイントサイトが値上がりしていなければ公式サイトでの発行の方がお得かも

- 出光カード apollostation card

- バンドルカード ※プリカ

-

解説 招待コード:xxuah6

- ワンバンク(旧 B/43) ※プリカ

-

解説 紹介コード:KBG8RF

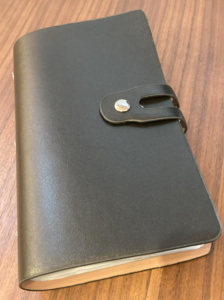

- その他 クレカ収納ケース(カードホルダー)

- あわせて読みたい

買ってみたクレカ等の収納ケース、1,000円くらい送料込み ポイ活を始めてから徐々に増えつつあるクレカ類を収納するケース、カードホルダーを探しました。 私が実際に買ってみたところ、1,000円くらいでもまぁまぁな感じだった…

買ってみたクレカ等の収納ケース、1,000円くらい送料込み ポイ活を始めてから徐々に増えつつあるクレカ類を収納するケース、カードホルダーを探しました。 私が実際に買ってみたところ、1,000円くらいでもまぁまぁな感じだった…

クレカ以外にも、証券口座の開設も比較的大きな報酬を獲得できます。

全般的な説明については、以下の記事をご覧ください。