【ポイント型プラチナカード比較】エポスプラチナカード vs プラチナプリファード(三井住友カード)

ポイント効率に優れた以下2種類のプラチナカードを比較してみました。

- エポスプラチナカード

- 三井住友カード プラチナプリファード (以下、プラチナプリファードと記載)

本記事では、これら2種類のクレジットカードに関して、還元率をはじめ基本スペックの他、最適な年間利用金額の目安や、家計やユースケースに応じた使い方のヒントをまとめます。

対象は上記2種類のクレジットカードですが、エポスゴールドカードや三井住友ゴールド(NL)との比較や、その他のゴールド~プラチナカードとの比較の参考にもなるかと思います。

前提

本記事の前提となるシミュレーション結果等は、以下の記事にまとめてあります。

サマリ

本記事では、スペック比較の他に、実用的な観点で比較していきます。

まずはサマリです (見たい項目を選択すると、その詳細説明に移動します)。

| 項目 | エポスプラチナカード | 三井住友カード プラチナプリファード |

|---|---|---|

| デザイン |  (出典:エポスカード) |  (出典:三井住友カード) |

| 基本スペック | ◎ | ◎ |

| プラチナ特典 | ○ | △ |

| 家族カード管理 | ○ | ◎ |

| ポイントの利便性 | ○ | ○ |

| 経済圏との連携 投信クレカ積立含む | ○ | ◎ |

| 最適なポジション | メインカード | メインカード |

| 最適な利用金額 | 年間200~300万円 | 年間300~400万円 |

| ユースケース | MIXI Mの価値を最大化 旅行(プライオリティ・パス等) | 家計の一元管理 マルチブランド×Vポイント統一 |

以降、詳細を説明していきます。

基本スペック、プラチナ特典 を比較

まずは基本スペックや、プラチナならではの特典についてです。

| 項目 | エポスプラチナカード | 三井住友カード プラチナプリファード |

|---|---|---|

| デザイン |

※ナンバーレス不可(裏面に印字) |

※ナンバーレス選択可 |

| 年会費 | 30,000円(税込) (条件達成で20,000円(税込)) | 33,000円(税込) |

| ブランド | Visa | Visa |

| 基本還元率 | 0.5% | 1.0% |

| 還元率アップ特典 | 選べるポイントアップショップ(0.5%→1.5%)、 お誕生月ポイント(2倍)、等 | プリファードストア(+1%~9%)、 家族ポイント(最大+5%)、 海外での外貨ショッピング利用特典(+2%)、等 |

| 100万円利用時の特典 | 20,000P (最大1,500万円利用時に100,000P) + ファミリーボーナスポイント2,000P (最大300万円利用時に6,000P) | 10,000P (最大400万円利用時に40,000P) |

| 旅行時の保険 | 最高補償金額1億円 (海外、国外)(家族も対象) | 最高補償金額5,000万円 (海外、国外)(家族も対象) or 選べる無料保険(他の保険に変更可) |

| その他の特典 | プライオリティ・パス (海外空港ラウンジ1,000か所以上) 国内の主要空港、ハワイの空港のラウンジ プラチナトラベル、グルメクーポン、コンシュルジュ(VPCC)、プラチナゴルフ | コンシュルジュ(VPCC) 国内の主要空港、ハワイ ホノルルの空港のラウンジ お買物安心保険 |

(“P”: ポイントのこと)

デザイン

デザインの評価は好みによりますが、スペックの差異を記載します。

- エポスプラチナカード

オシャレな縦型デザインです。

裏面はカード番号印字あり、署名欄無しです。 - プラチナプリファード

2色×2デザイン(ナンバーレスかどうか)から選べます。- ナンバーレス (カード番号印字無し&署名欄無し)

- スタンダード (カード番号印字あり&署名欄あり)

個人的には、プラチナプリファードのナンバーレスのデザインが好きです。

年会費

年会費は、エポスプラチナカードが条件達成で20,000円(税込)、プラチナプリファードが33,000円(税込)と、前者の方が安いです。

エポスプラチナカードの年会費を翌年以降20,000円にする方法は、以下の2つです。

- インビテーションによるゴールドカードからの切り替え

- プラチナカードを直接発行し、年間100万円以上の利用

いずれも、一般的なプラチナカードよりは安価です。

ブランド

いずれもVisaのみです。

基本還元率、還元率アップ特典

基本還元率は、エポスプラチナカードが0.5%、プラチナプリファードが1.0%です。

実質還元率は、特典の活用状況によって異なるので、ここは工夫のしどころです。

実質還元率をアップするには、後述の100万円利用時の特典や、優待特典の活用が必要です。

優待特典として、エポスプラチナカードなら選べるポイントアップショップ(0.5%→1.5%)、プラチナプリファードならプリファードストア(+1%~9%)をしっかり活用することが重要です。

また、プラチナプリファードの方は、海外での外貨ショッピング利用特典(+2%)がある点も特徴です。

詳細は、前述のシミュレーション記事をご覧ください。

100万円利用時の特典

実は、条件が微妙に異なります。

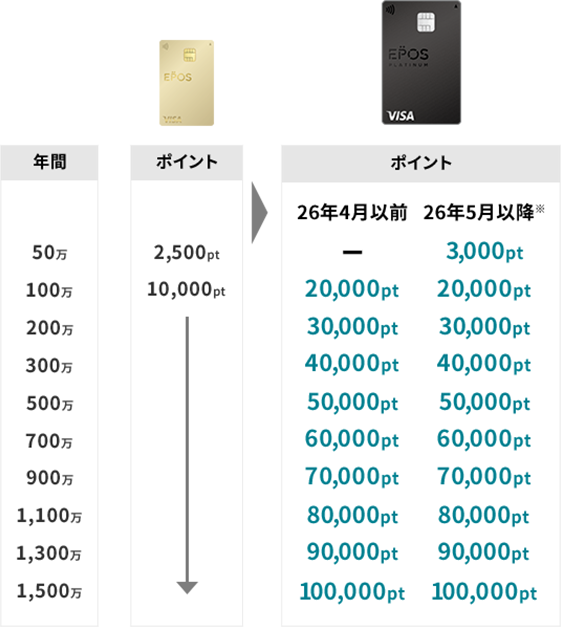

- エポスプラチナカード:年間ボーナスポイント

この年間ボーナスポイントを獲得できる利用金額は、間隔が不均一なので要注意です。100万円利用時にいきなり20,000P獲得できて、200万円で20,000P、300万円で30,000Pです。以降は200万円間隔で10,000P獲得になるので少し効率が落ちます。なお、この年間ボーナスポイントの集計には、家族カードの利用金額は含まれません(後述の家族カード管理でも触れます)。

別途、ファミリーボーナスポイントとして、家族カード(ファミリー登録)の年間利用金額を合算し、100万円利用につき2,000P獲得できます(最大300万円利用時に6,000P)。

- プラチナプリファード:継続特典

シンプルに、100万円=10,000Pです(最大40,000P)。

詳細は、前述のシミュレーション記事をご覧ください。

旅行時の保険

付帯保険です。

エポスプラチナカードの方が最高補償金額が高いです(傷害による死亡・後遺傷害のケース)。

無料で付帯される旅行時の保険という意味では、エポスプラチナカードの方が安心できる内容かと思います。旅行や出張が多い方にとってはメリットが大きいでしょう。

特に、プラチナプリファードと比較し、それなりに発生しそうなケースとして、飛行機や手荷物のトラブル(航空機遅延費用等、航空機寄託手荷物遅延等費用)の補償をカバーできている点がメリットです。

プラチナプリファードの方も、上記の飛行機や手荷物のトラブルに対する補償を除けば、概ねカバーできます(ただし事前に旅費などを当該カードでクレジット決済する必要性あり)。

また、プラチナプリファードの方は、三井住友カードの “選べる無料保険” の対象なので便利かと思います。旅行や出張が少ない方は、別の保険を選ぶと良いでしょう。

(出典:三井住友カード)

この “選べる無料保険” では、自身の状況に応じて適用する保険を変更できます。

- スマホ安心プラン(動産総合保険)

- 弁護士安心プラン(弁護士保険)

- ゴルフ安心プラン(ゴルファー保険)

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険 ※交通事故限定)

- 持ち物安心プラン(携行品損害保険)

- 旅行安心プラン(海外・国内旅行傷害保険)

※きちんと検討される際には、約款等をご確認ください。

その他の特典

その他の特典としては、エポスプラチナカードの方がプライオリティ・パス (回数制限の無い年会費$469のプレステージ相当) や、グルメクーポン等、充実しています。旅行や外出の際にお得な特典が多いです。

対して、プラチナプリファードの方は、ポイント特化型ということもあり、その他の特典は少なめです。ただ、お買物安心保険(カードを利用して購入した商品が壊れたり、盗まれたりしたときの保険)が付帯している等、特典が少ないなりにも特典設計が細やかです。

なお、いずれのカードも、他の一般的なプラチナカード(もっと年会費の高いもの)の特典に比べると、物足りなさを感じるかもしれません。

家族カード管理 を比較

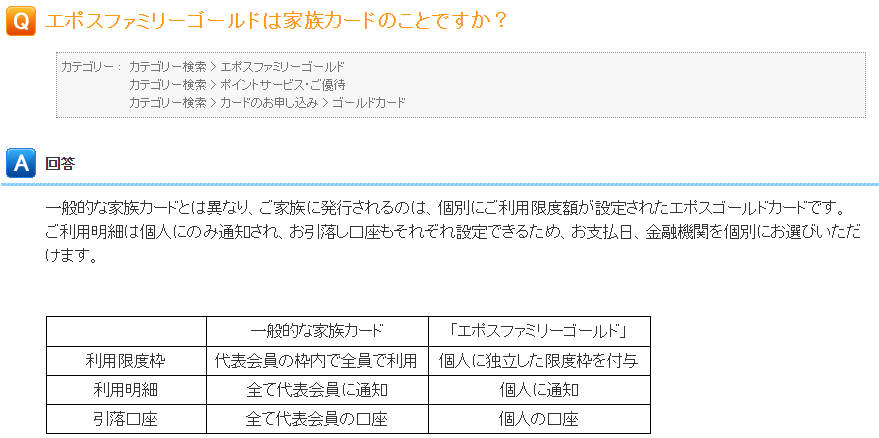

続いて、家族カードの管理についてです。

家族カードは便利なシステムですが、一家の支出をまとめて管理したい場合には、プラチナプリファードの方が便利かと思います。

ただ、100万円利用時の特典については、使い方によってはエポスプラチナカードの方がメリットが大きくなります。

| 項目 | エポスプラチナカード | 三井住友カード プラチナプリファード |

|---|---|---|

| 家族カードの発行 | 無料 (エポスファミリーゴールド) | 無料 (プラチナプリファード) |

| 家族カードの管理 (明細, ポイント, 引落し) | 独立 (個別のエポスゴールドカード) | 本会員と合算 |

| 100万円利用時の特典の集計対象 | 本会員(エポスプラチナカード)と 家族カードは別集計 (ファミリーボーナスポイント分のみ、家族カードと合算し集計) | 本会員カードと家族カードを合算し集計 |

家族カードの発行

どちらも無料です。家族カードに対するETCカードも無料で発行できます。

エポスプラチナカードの場合、家族分のカード発行は、エポスゴールドカードを ”招待” により発行し、”ファミリー登録” する形です。エポスファミリーゴールドというサービスです。このとき発行したエポスゴールドカードの年会費は永年無料です。

プラチナプリファードでは、家族カードも (ゴールドでなく) プラチナプリファードです。デザインは本会員と同じです。家族カードの年会費は無料です。

家族カードの管理 (明細, ポイント, 引落し) ※重要※

個人的な見解ですが、一家のメインカードとして使う場合、以下はエポスプラチナカードとプラチナプリファードの最も大きな違いになるかと思います。

家庭の状況により、利用明細をまとめて管理したいか、別管理にしたいか、希望のスタイルが分かれるところかと思います。

エポスカードでは、一般的な家族カードと異なり、”紹介して発行した個別のカード + ファミリー登録” という扱いです。したがって、利用明細、ポイント、引落しも別管理となります。

対して、プラチナプリファードの方は、利用明細、ポイント、引落しが本会員にまとめられます。

プラチナプリファードでは、本会員の会員ページ(Vpass)で、いつ、どのカードで(本カードor家族カード)、いくら利用したか、まとめて確認できます。

複数のクレジットカード明細をチェックする作業は大変なので、これは意外と大きなメリットです。

なお、家族カードを利用する本人がVpassIDを取得すれば、その家族カード分の利用明細を自分で確認することもできます。

100万円利用時の特典の集計対象

エポスプラチナカードの年間ボーナスポイント等については、以下の点に注意が必要です(参考)。

| 注意点 | |

|---|---|

| 1 | メインカード (エポスプラチナカード/ゴールドカード等) の年間ボーナスポイントの集計対象には、家族のカード (エポスファミリーゴールド) の利用金額は含まれない。 |

| 2 | 家族のカード単独で、エポスゴールドカードの年間ボーナスポイントが適用される (50万円で2,500P、100万円で10,000P)。 |

| 3 | 一方で、ファミリーボーナスポイントは、メインカードと家族のカードの利用金額の合計が集計対象 (毎年100万円の利用で2,000P、最大6,000P)。 |

これらのボーナスポイントの効率を最大化する使い方は以下です (同一家計内で300万円利用する場合)。

| 利用金額 | 獲得ポイント |

|---|---|

| エポスプラチナカードで 200万円 | 30,000P (年間ボーナスポイント) |

| 家族のカード(エポスファミリーゴールド)で 100万円 | 10,000P (年間ボーナスポイント) |

| (上記を合計すると) 家族で 300万円 | 6,000P (ファミリーボーナスポイント) |

| (300万円の利用に対して) | 合計46,000P |

上記は、年間利用金額に応じたボーナスだけで 1.5%相当のポイントを獲得できるというものです。これとは別に基本還元率や選べるポイントアップショップによる還元(1.5%)もあります。

つまり、家族が持っている個々のカードの利用金額それぞれが目標に達しているか、きちんと管理できればお得ということです。

対して、プラチナプリファードでは、100万円利用時の特典の対象は、本会員カードと家族カードの利用金額を合算した金額となるので、それぞれのカードの利用金額を管理する必要性はありません。

同一家計内で300万円利用する場合の100万円利用時の特典(継続特典)は30,000Pです。

ポイントの利便性 を比較

次は、ポイントの使い勝手についてです。

他ポイントへの交換等については、本記事では省略します。

| 項目 | エポスプラチナカード | 三井住友カード プラチナプリファード |

|---|---|---|

| ポイント種別 | エポスポイント | Vポイント |

| 家族間でのポイント譲渡 | 可 | 可 |

| 現金に近い使い道 | 年会費の支払い カード利用額の支払い(ネット通販分) エポスVisaプリペイドカードにチャージ(プリカ利用時0.5%還元) 投資(tsumiki証券) | カード利用額の支払い プリペイドカードにチャージ(プリカ利用時0.25%還元)(VISAプリペ、かぞくのおさいふ) 投資(SBI証券) |

| マイルへの交換 | ANA(1000P→600マイル) JAL(1000P→500マイル) | ANA(1P→0.5マイル) JALは不可 ソラシドエア(1P→2マイル) |

ポイント種別

エポスプラチナカードはエポスポイント、プラチナプリファードはVポイントが貯まります。

参考までに、Vポイントは2024年の春にTポイントとの統合が予定されています。

家族間でのポイント譲渡

エポスプラチナカード、プラチナプリファード、いずれも家族間でポイントの譲渡(分けること)が可能です(家計をまとめるならあまりメリットは無いと思いますが)。

- エポスプラチナカード

(出典:エポスカード)

- プラチナプリファード

(出典:三井住友カード) (ややこしいですが一応補足)三井住友カードでは、家族カード自体がポイントを管理することはできません。別の三井住友カードの本会員になっている家族のVpassIDに対して、Vポイントを分けることができるという意味です。例えば、プラチナプリファードの家族カードを持っている人が、年会費無料でも良いので別の三井住友カードを本会員として別途発行してVpassID取得し、プラチナプリファード本会員と家族ポイント登録することができるのですが、その家族間でVポイントを分けることができます。

現金に近い使い道

これは、ポイントをお買い物に使うのではなく、現金に近い使い道がある方がお得という話です。少しややこしいですが、以下のような観点です。

※特に大きな損得が生じるほどの差異はありません。

エポスプラチナカードの方は、年会費の支払いと、カード利用額の支払い(ただしネット通販分のみ)に充てることができます。

プラチナプリファードの方は、カード利用額の支払い(用途に関わらず)に充てることができます。

どちらも無難な使い道があって安心です。

マイルへの交換

航空会社のマイレージポイントサービスを利用し、マイルを特典航空券に交換、あるいは座席をアップグレードする場合、1ポイントが1円以上の価値になる場合があります。

また通常、マイルを貯めるための手段は、飛行機の利用やマイルを貯められるクレジットカードの利用等、限られているので、マイルを希少価値のあるものとして捉えれば、ポイント交換により多くのマイルを入手できることがメリットになる場合もあるでしょう。

エポスプラチナカードの方は、ANA、JALのマイルへの交換が可能です。

プラチナプリファードの方は、ANA、ソラシドエアのマイルへの交換が可能です。ソラシドエアのマイルへの交換については、なんと1Pが2マイルになるので、お得なルートです(別途ソラシドエアカードを所有し、Vpass上でメインカード設定した場合に交換可)。

経済圏との連携 を比較

丸井グループ (エポスカード)

エポスカードは丸井グループということで、以下のサービスを活用できます。

- tsumiki証券のカード積み立て

つみたてNISAに対応しており、がんばってるね!ポイント(最大+0.5%)の特典もあります。

また、カード積み立て金額は年間ボーナスポイントの集計対象になるという点も便利です。 - マルイウェブチャネル・マルイ・モディでポイントアップでのお買い物

いつでもポイント2倍の対象です。

また、マルイ・モディ全店、マルイのネット通販でのお買物が年に4回10%オフになります(マルコとマルオの7日間)。

SMBC、SBIグループ (プラチナプリファード)

プラチナプリファードの方は、三井住友系のSMBCグループと、SBI証券等のSBIグループの範囲のサービスを利用できます。

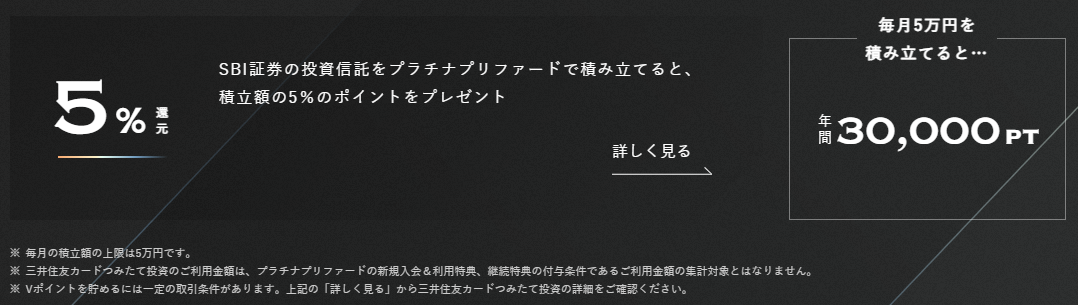

- SBI証券のカード積み立て

プラチナプリファードによる投資は、積立額の5%還元となります。

つみたて投資系の還元率としては最高クラスなので、つみたてNISAや投資信託等をされる方は、SBI証券とセットで利用すると良いです。

なお、つみたて投資の利用金額は、継続特典(100万円で10,000P)の集計対象外ですが、5%の効果が勝ります。

- Vポイントアッププログラム等 (最大20%)

Vポイントアッププログラムでは、OliveやSBI証券のサービスを利用することにより、対象のコンビニや飲食店でのカード利用時の還元率が最大20%になります。

なお、今回紹介しているプラチナプリファードでなく、Oliveフレキシブルペイの方のプラチナプリファードという選択肢もありますが、クレジットカード以外の話も出てくるため本記事では省略します。

最適なポジション を比較

エポスプラチナカード、プラチナプリファード、どちらもメインカードとしての利用に十分なスペックかと思います。

家族カードも含めたコーディネイトについては、以下の記事にまとめてあります。

また、メインカードを選ぶ際には、支出をどれくらいまとめられるか検討されると良いでしょう。

逆に、年会費のことを考えると、プラチナカードはメインカード以外には向かないと思います (平均的な家計の収支においては)。

最適な利用金額 を比較

エポスプラチナカードとプラチナプリファードでは、最適な利用金額が異なるかと思います。

年会費や還元率等から(詳細は前述のシミュレーション記事を参照)、以下のようになります。

| 項目 | エポスプラチナカード | 三井住友カード プラチナプリファード |

|---|---|---|

| 最適な利用金額 | 年間200~300万円 | 年間300~400万円 |

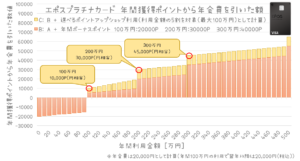

- エポスプラチナカード

年間利用金額200~300万円がオススメです。200万円ピッタリか、300万円ピッタリで実質還元率が高くなります。

年間ボーナスポイントを獲得するための利用金額が、300万円以降は200万円間隔になり、少し効率が落ちます。ちなみに、年間ボーナスポイントの上限は100,000Pですが、これは年間で1,500万円利用した場合なので現実的とは言えません。

なお、前述のとおり、同一家計内で300万円利用する場合には、メインのカード(エポスプラチナカード)で200万円利用、家族カード(エポスファミリーゴールド)で100万円利用、にできれば年間ボーナスポイント30,000+10,000P、さらにファミリーボーナスポイント6,000Pを獲得でき、これらのボーナスポイントの効率を最大化できます(300万円で合計46,000P獲得)。

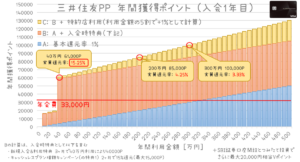

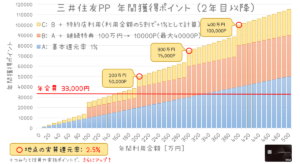

- プラチナプリファード

年間利用金額300~400万円がオススメです。300万円ピッタリか、400万円ピッタリで実質還元率が高くなります。

家族カードの利用金額をまとめて管理できるので、利用状況を把握しやすいかと思います。

(出典:三井住友カード)

なお、ストレスなく使えるよう、過度に”ピッタリ”を気にしないことも大事かと思います。

ユースケース を比較

特にオススメのユースケースを挙げていきます。

エポスプラチナカードのオススメ

MIXI Mの価値を最大化

- 注意:サービス改定あり

- 2023年8月31日

エポスカードの選べるポイントアップショップで、MIXI M (mixi)、モバイルスイカが対象外になりました - 2023年7月14日

MIXI Mからファミペイ、ANA Payへのチャージが不可になりました

- 2023年8月31日

選べるポイントアップショップにmixiを登録すると、エポスプラチナカードからMIXI Mにチャージする際のポイント還元率が0.5%から1.5%に上がります (さらに年間ボーナスポイントを+最大1%として計算すると、最大2.5%)。

そのため、エポスカードはMIXI Mとの相性が特に良いと言われています。

いったんMIXI Mにチャージしてしまえば、その後は VISA or JCB のプリペイドカードとしての使用や、Suica等へのチャージも可能です。ほぼ普通のクレジットカードとして使えます。

クレジットカードの利用金額を “ちょい足し” したい場合にも便利です。

MIXI Mとは

MIXI Mでは、プリペイド式のクレジットカード(バーチャルカードおよびリアルカード)を発行できます。

プリペイドのクレジットカード残高は、スマホアプリ上で管理できます。

MIXI Mにチャージすれば、VISAやJCB/QUICPay+のプリペイド式クレジットカードとして使用できます。それをGoogle PayやApple Payに登録すれば、交通系電子マネーへのチャージも可能です(訳が分からないかもしれませんが割と簡単です)。

以前は、MIXI MのJCBは3Dセキュア未対応でしたが、2023年5月から、ファミペイがApple Payからのチャージに対応し、さらに3Dセキュア対応のファミペイバーチャルカードも利用可能になったため、うまく補完できるようになりました。

旅行(プライオリティ・パス等)

エポスプラチナカードには、プライオリティ・パスや旅行保険、グルメクーポン等が付帯しているので、旅行や出張といったアクティブな場面でも心強いでしょう。

他の一般的なプラチナカードと比較しても、年会費20,000円でプライオリティ・パスが付帯している点は特徴的です。

(参考)プライオリティ・パスの付帯だけに関して言えば、年会費11,000円の楽天プレミアムカードという選択肢もあります(本記事の最後にリンクあり)

プラチナプリファードのオススメ

家計の一元管理

三井住友カードは、家族カードもまとめて管理しやすいので、(私が実際に使っている感想としても)家計管理をできるだけ一元的に、シンプルにしたい方はオススメです。

私の場合、以下のように整理しています。

マメなポイ活は無理…でも還元率は大事!という方に

“特化型クレジットカードや○○ペイの使い分け“や、”○のつく日にチャージ” 等、いつもポイ活のことを考えるのはイヤだ、という方もいらっしゃるでしょう(私はそうです)。

とは言っても、出費はできるだけ高還元率でポイントにしたいもの。

そんな方には、1枚で家庭内の支出を高還元率でカバーできるこのカードはピッタリです。

※もちろん工夫して他の決済サービス等と併用すれば、さらにお得です。

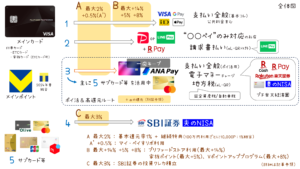

マルチブランド×Vポイント統一

三井住友カードは、エポスカードと異なり同一名義で複数のカードを所有できます。

よって、以下のようなマルチブランド構成が可能です。

- [メインカード: Visa] 三井住友カード プラチナプリファード

- [サブカード2: Mastercard] 三井住友カード ゴールド(NL) or 三井住友カード(NL)

上記は2つのブランドを同時に使い分けられる構成ですが、貯まるポイントはすべて “Vポイント” に統一されます。メインポイント=Vポイントです。

異なるポイントサービスに分散して貯めたくない方は、前述の”家計の一元管理”とセットで、メインポイントを決める設計をオススメします。

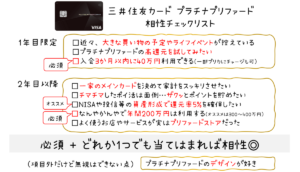

チェックリスト

プラチナプリファードとの相性が分かるチェックリストを用意しています。

相性◎の方にはオススメです。

まとめ

本記事では、ポイント効率に優れた以下2種類のプラチナカードを比較してみました。

- エポスプラチナカード

- 三井住友カード プラチナプリファード

当サイト独自の観点も含めてみたつもりですが、何かの参考になれば幸いです。

そのクレジットカードのパフォーマンスを最大化する使い方がそれぞれありますね。

どちらも良いスペックなので、なかなか1つのカードを選べないという方は、実際に1年間、まずは使ってみてはいかがでしょうか。 例えば、プラチナプリファードの1年目の特典はすごいです。メインで使えば2年目以降も10万Pを狙えます。

お得なクレカ発行方法の早見表

当サイトからのご紹介やポイントサイトの活用等により、追加のポイントを獲得できるため、公式サイトで直接発行するよりお得にクレカを発行できます

| クレジットカード | 紹介リンク、解説記事等 |

|---|---|

| 三井住友カード各種 (ゴールド(NL)、プラチナプリファード、ビジネスオーナーズゴールド等) ※当サイトでは、規約を守るため、トクフレ (友人) にご登録いただいた方からご希望があった場合にのみご紹介しています |  トクフレ (友人) の登録はこちら |

| Oliveアカウント (Oliveフレキシブルペイ) |  (Oliveアカウント登録&10,000円入金で1,000P) 紹介コード:SF00149-0036590 |

| エポスカード (一般およびゴールド、JQ CARDエポスゴールドも) | (このご紹介番号は2025年3月31日まで有効) |

| メルカード | 解説記事にて (メルカリとセットでの登録がオススメなので、その手順をご説明) |

| 楽天カード | 解説記事にて (記事中の楽天カード部分にてご説明) |

| VポイントカードPrime (旧TカードPRIME) | 解説記事にて |

| PayPayカード | 解説記事にて |

| 三菱UFJカード | 解説記事にて |

- 早見表のバナーリンク(画像)をクリック(タップ)して開いた画面から申し込むと、ご紹介特典等のポイントを獲得できます。紹介コードについては、申込時の入力欄でお使いいただけます。条件等についてはリンク先のページをご確認ください。

- また解説記事では、ポイントサイト案件の利用も含めてお得な発行方法の詳細を解説しています。

全般的な説明については、以下の記事をご覧ください。