PayPayカードならではの複数枚保有メリットはあるか

PayPayカードが複数枚発行できるようになったので、どのようなメリットがあるか考察してみます。

PayPayカードが複数枚発行可能に

2024年8月7日にプレスリリースが発表されています。

PayPayカード(PayPayカード ゴールドを含む)が複数枚発行可能になりました。従来は原則1枚のみでしたが(家族カード除く)、異なる国際ブランド(Visa、MasterCard、JCB)のPayPayカードを最大4枚発行できます。

複数保有により、PayPayカードを利用できるお店が増え、また利用シーンに合わせてカードを使い分けできるようになります。さらに使い分けしやすいよう、PayPayアプリ上で名称設定もできます。

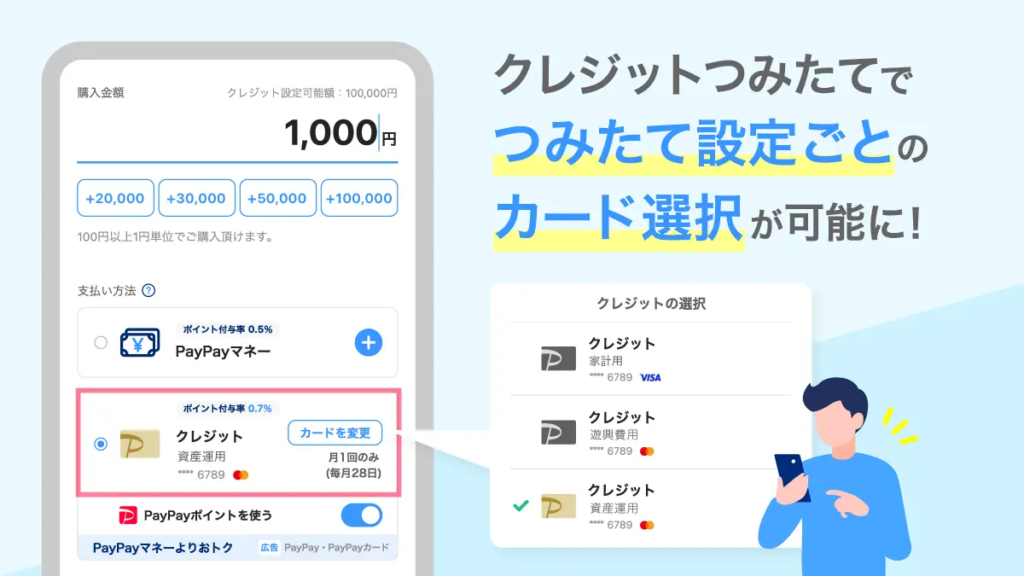

また、PayPay証券でのクレカ積立(クレジットつみたて)でも、PayPayカードの使い分けができるようになります(これは8月8日のプレスリリース)。

本記事では、これらのサービス拡充のメリットについて考えてみます。

今まで複数保有できなかったのか

私の認識では、まずここからです。PayPayカードのことを調べる機会もあまり無かったので…。

三井住友カードや楽天カード等、もともと複数保有をオススメしているクレカ会社もそれなりにあると思うので、感覚的には”PayPayカードは複数枚保有できない”という認識すらありませんでした。当サイトでもクレカの複数枚保有やメイン/サブカード構成を前提にした記事を掲載することが多いです(参考)。

ということで、複数枚保有自体については、一般的なスペックだと思っています。

基本的な複数保有のメリット

PayPayカードの複数保有による基本的なメリットを考えてみます。

使い分け、支払い口座の分離

用途に応じた使い分け、クレカごとの支払い口座の設定、また支払い口座として屋号付き口座の設定(個人事業主向け)ができます。

使い分けたい方にとっては十分ですね。

PayPayアプリ上のPayPayカードごとの名称設定機能(これは良いですね)や、物理カード裏面のmemo欄を活用することもできるので、使い分けの間違いも防止しやすいかと。

一括管理

PayPayアプリで、すべてのカードの明細、支払い口座、各種手続きも一括で管理できます。

アプリをまとめたいかどうかは好みによると思いますが、ちょっとスーパーアプリ感ありますね。とは言ってもPayPay銀行やPayPay証券は別ですが。

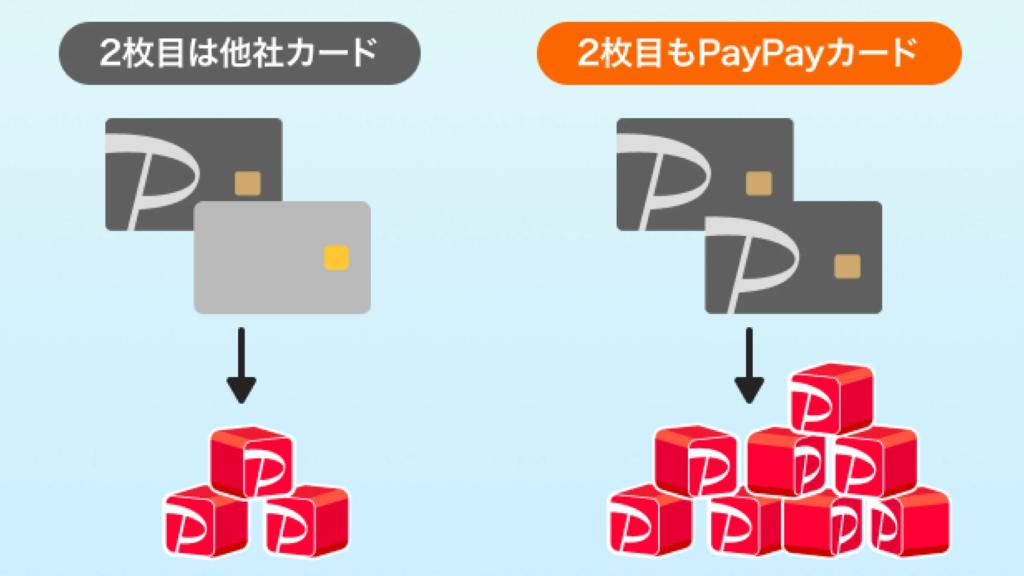

ポイント集約

他社カードを使用せずPayPayカード複数枚の構成にまとめることで、クレカ利用で貯まるポイントはすべてPayPayポイントになります。

ポイントをまとめたい方には便利かと思います。

また、PayPayアプリの利用に関し、PayPayステップを達成するための条件である決済回数や金額のカウントが、複数枚のPayPayカード間で合算されるという点は、PayPay経済圏ならではのメリットでしょう(PayPayカードのPayPayクレジット利用設定が必要)。

複数国際ブランド対応

Visa、Mastercard、JCBと最大3つの国際ブランドでの決済に対応できるので、特定の国際ブランドでしか決済できないお店やサービスでの支払いにも対応できます。

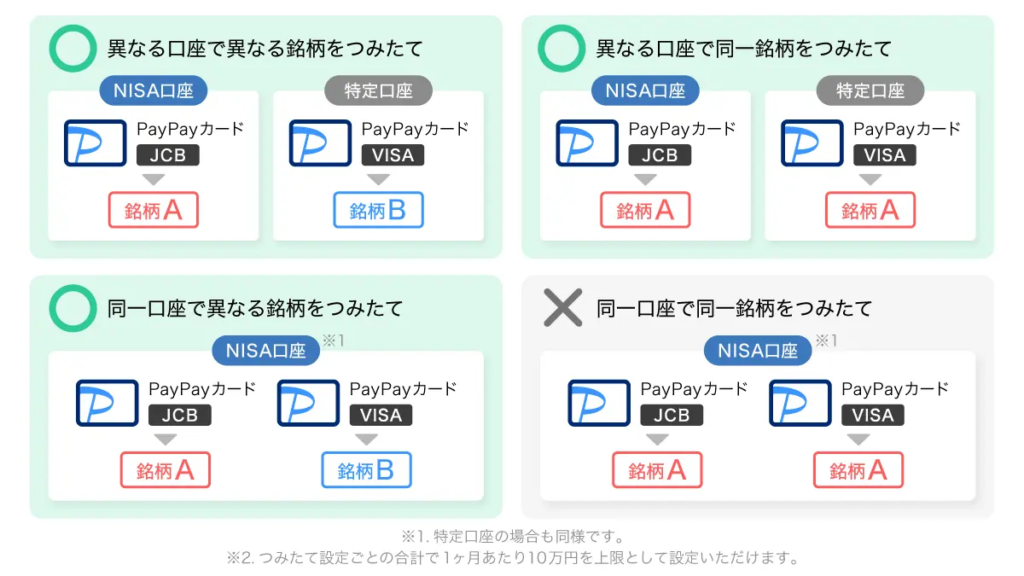

複数クレカ積立設定

PayPay証券のつみたて設定ごとに異なるPayPayカードを使用できるようになります。合計10万円です。

これに関してはメリットをほぼ感じませんが、無理やりユースケースを考えると、引落し口座の異なる複数のPayPayカードそれぞれで、投資目的の異なる銘柄をつみたて購入したいといった場合には使えると思います(そんな場合があるのかは分かりません)。

超PayPay祭

あと、これは複数枚でなくても良いのですが、PayPayカードを保有していると毎年夏に開催されている超PayPay祭の主要な特典を利用できるようになります。

公式ページのガイド

その他、複数枚の保有に関する公式ページの解説もあります。

もう少し考えた複数保有のメリット

もう少し考えてみます。

クレカ単体で高還元に

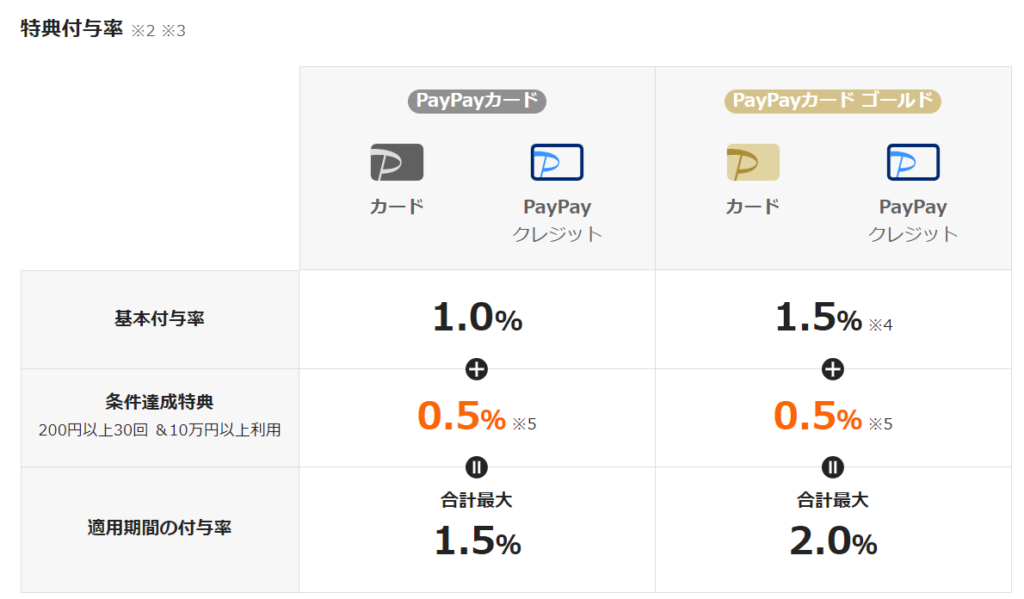

PayPayカードは基本還元率が1%(ゴールドなら1.5%)なので、クレカ単体でシンプルに高い還元率を確保できます。

PayPayカード ゴールドの場合、他社のゴールドカードと比較した際に、100万円修行等を気にせずに基本還元率1.5%を確保できる点もメリットでしょう。

さらにPayPayステップの条件を達成すれば、還元率が+0.5%になります。つまり、一般カードで最大1.5%、ゴールドカードで最大2.0%の還元率です。クレカ単体の還元率がここまで高いのは心強いです。

メインカードに

複数の国際ブランドを同時に保有できるようにもなったこともあり、メインカード(群)として使用しても良いかと思います。ポイントや家計管理も統一しやすくなりますし、コード決済ではPayPayに対応している店舗も多いので使いやすいと思います。

なお、PayPayカードをメインカードにする場合、以下については検討しておくと良いでしょう。

- スマホ回線等

-

スマホ回線をソフトバンク系にするかどうか検討してみても良いでしょう(必須というほどではないと思います)。ゴールドカードの方が特典が多いです。また、光回線や電気の契約の特典もあります。

ソフトバンク ソフトバンクはPayPayポイントがとにかく貯まる! | スマートフォン・携帯電話 | ソフトバンク ソフトバンクユーザーはPayPayが超おトク!PayPayポイントが貯まる料金プランやサービスをたくさんご用意しています。

ソフトバンクはPayPayポイントがとにかく貯まる! | スマートフォン・携帯電話 | ソフトバンク ソフトバンクユーザーはPayPayが超おトク!PayPayポイントが貯まる料金プランやサービスをたくさんご用意しています。 - 証券口座

-

NISA制度を利用して投資をする場合に、あまり大手とは言えないPayPay証券を使うかどうか、ちょっと微妙です。もちろん普通に投資信託を購入する分には問題ないと思います。

一応、後述の高還元ルートを使用すれば、PayPayカード経由で楽天キャッシュを調達して楽天証券の口座で投資することもできます。

- 支出ルート

-

普段の支出をPayPayカードに集約できるか、チェックしておくと良いでしょう。

例えば私の場合、本記事の作成時点で三井住友カードをメインカードにして、支出ルートを整理しています。

あわせて読みたい 全家計の支出ルートをクレカとポイントで整理 V5 [2025年7月版] 我が家では、支出をポイント還元のあるクレジットカード経由の決済に集約しており、本記事ではその様子をなんとなく可視化します。 現在のコーディネイト 現在、以下…

全家計の支出ルートをクレカとポイントで整理 V5 [2025年7月版] 我が家では、支出をポイント還元のあるクレジットカード経由の決済に集約しており、本記事ではその様子をなんとなく可視化します。 現在のコーディネイト 現在、以下…

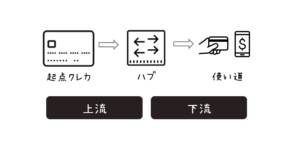

高還元ルートの起点に

PayPayカードは高還元ルートの起点にも使えます。

チャージ系の利用でポイント還元対象外となるケースが少ないので、柔軟に高還元ルート運用をしやすいと思います。

以下の記事にまとめてあります。

また、高還元ルート全般については、以下の記事にまとめてあります。

自動リボ払いのキャンペーンの退避先

PayPayカードを複数枚保有しておけば、自動リボ払いのまるごとフラットリボのキャンペーン参加中に、”自動リボ払い設定でないPayPayカード”をキープできる点もメリットと言えばメリットです。

PayPayクレジットの場合はこんな感じで使い分けできます。

注意点

その他、PayPayカードの注意点を挙げておきます。

- 獲得ポイントの計算時、200円未満の利用金額は切り捨て(1%還元であっても100円単位で1P付与ではない)

- 一般カードは付帯保険なし、ETCカード年会費550円(税込)

- 最大発行枚数は一般カードで3枚、ゴールドカードで1枚

- PayPayステップ規約には、禁止事項として”通常1回の決済にて支払うべき商品等代金を、複数回に分割する決済により特典付与を受けた場合。”に該当する場合、ポイント還元の適用対象外となる旨の記載あり(おそらく電子マネーへの細かいチャージ等も該当)(公式ページ)

感想:PayPayカードならではのメリットはまぁまぁある

PayPayカードは、基本還元率が高く、また複数の国際ブランドを同時に保有できるようにもなったことで、サブカードにもメインカードにも役立つカードと言えそうです。高還元ルートが好きな方のチャージ用途にも使える点も含め、PayPayカードならではのメリットはあると感じます。

一方で、証券口座の選択が悩ましい点と、ポイント還元のルール等が分かりづらい点が気になりますが、それらをクリアできていれば使い勝手は十分だと思います。スマホ回線等の選択はお好みで。

今後の希望としては、ゴールドカード以外に、さらに特典の充実したプラチナランクのカードが登場してくれたりすると、国際ブランド違いで一般ランクのPayPayカードとの2枚持ち、3枚持ちのコーディネイトも楽しめそうです。また、共通ポイントとしてのPayPayポイント、そしてPayPay経済圏の成長にも期待です。

なお、PayPayカード(PayPayカード ゴールド含む)の有効会員数は、2024年6月末時点で1,200万人を超えており、既に人気のあるクレカの1つです。

PayPayカードのお得な発行方法

ポイントサイト経由で発行するのがお得です。

以下の記事にまとめてあります。

私もとりあえず1枚発行してみました。

(参考)PayPayカードの基本スペック

公式サイトにて、PayPayカードとPayPayカード ゴールドのスペックを確認できます。

まとめ

PayPayカードが複数枚発行できるようになったので、どのようなメリットがあるか考察してみました。