ゴールド(金)の投資信託やETFなど(NISA/iDeCoでも)

ゴールド(金)の価格上昇に注目が集まっています。資産としてのゴールドの概要を把握しつつ、個人が投資で購入しやすい銘柄をチェックしてみましょう。

ゴールドの価格上昇や時価総額

簡単に背景をおさらいします。

近年では、単なる “有事の金” という言葉だけでは表現しきれないようにも思います(もしくは最近は “常に有事” なのかも?)。関税政策やインフレ、地政学リスクへの懸念が高まる世界情勢において、株高でもゴールドの価格が上昇しています。

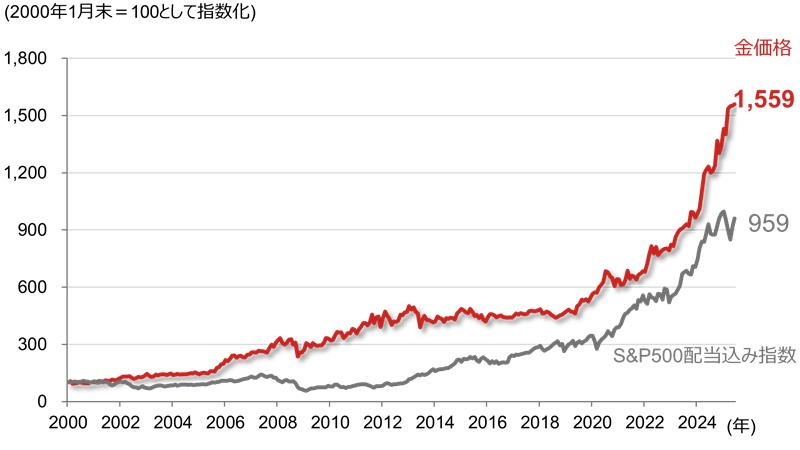

野村證券によると、2000年以降で、利息の付かないゴールド価格のパフォーマンスがS&P500配当込み指数を上回っているという話です。本記事の最後に、各投資信託の比較チャートも載せておきます。

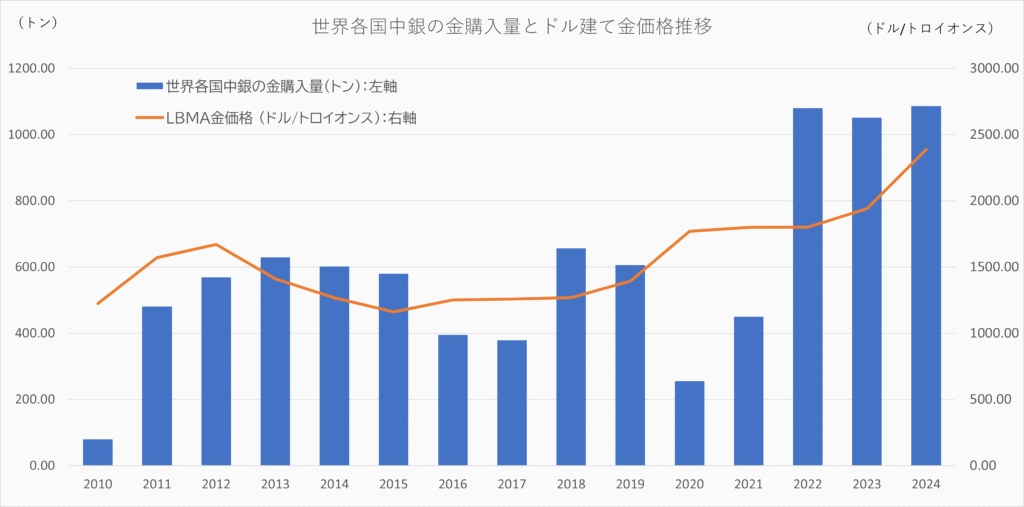

特に中央銀行による準備資産においてもゴールドの比率が上昇し、注目されています。ゴールドの供給量(現実的な産出量など)が限られている一方で、需要は増えてますね。

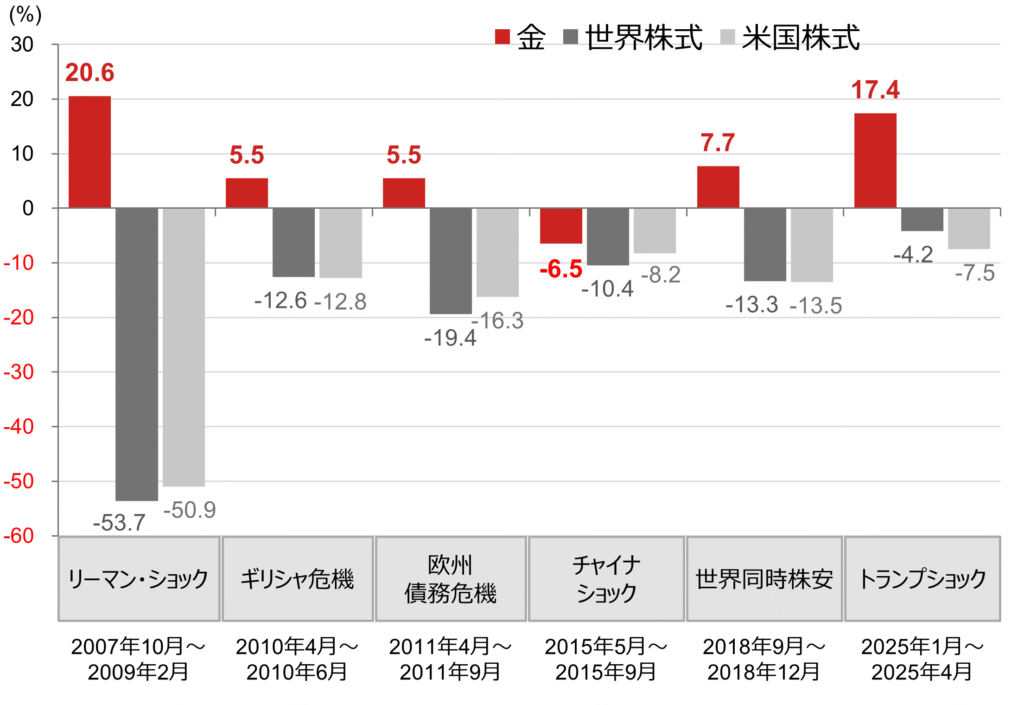

株式とゴールドの騰落率の違いも特徴的です。株式の下落時にも、ゴールドの価格は下がりにくい、または上昇しやすい傾向があります。下記は、株式価格の下落時におけるゴールドの価格変動の例を把握できるグラフです(株式市場のすべての下落イベントを挙げたものではなく、一部の例です)。

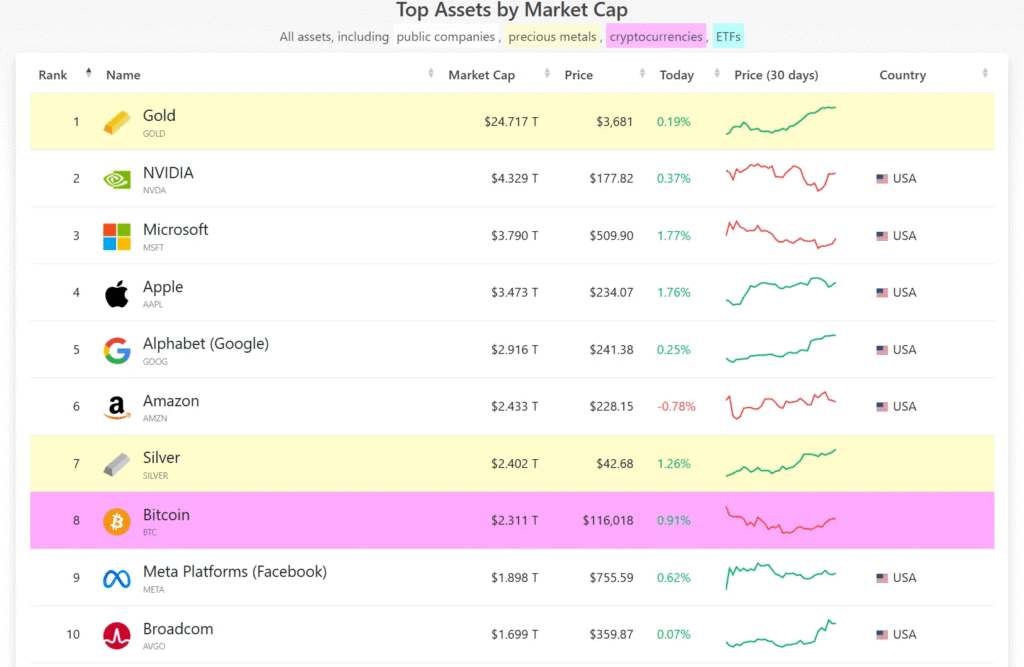

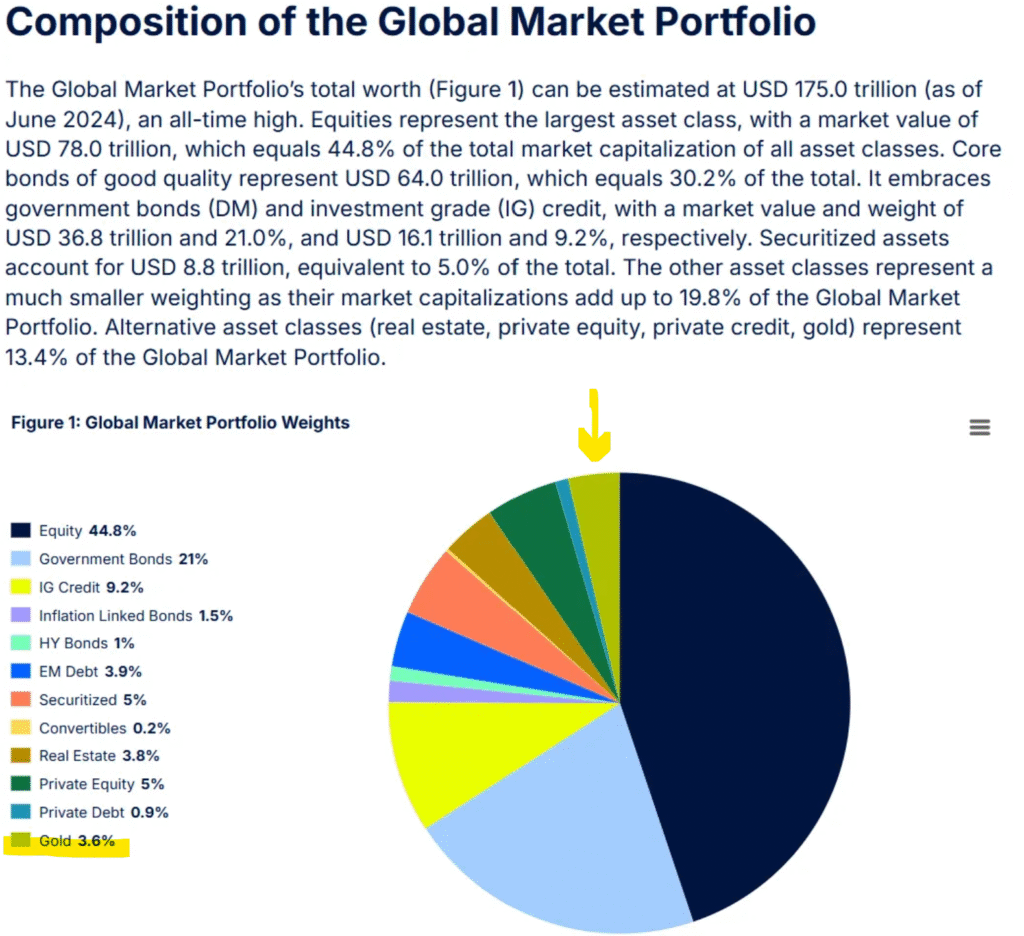

また、資産としての規模感を把握するための参考情報として、CompaniesMarketcap.com(一般サイト)による各資産と個別株の時価総額ランキング、あと資産運用会社 SSGA のレポート “Global Market Portfolio 2024″(GMP)のグラフを載せておきます。

ゴールドは、単一の原資産としては時価総額が最も大きいようです。2位はNVIDIAの株式、あとデジタルゴールドと呼ばれるビットコインは8位でした。なお、ここでは債券は含まれていません。

※2025年9月13日に確認した内容

個別株でなく資産クラスごとにまとめた集計では、世界の投資可能な資産175兆ドルのうちゴールドは3.6%に相当します(6.3兆ドル程度なので前述のCompaniesMarketcap.comとは異なる数値ですが、集計方法の違いがあるのかと思います)。ビットコインなどの暗号資産は含まれていません。

ゴールドには株や債券、あるいは通貨(為替)とも異なる特性があります。資産保全のためだけでなく、投資対象としても把握しておくべき資産の1つかと思います。メインの投資対象をゴールドにするといった話ではなく、ポートフォリオの一部として検討するのはアリかもしれませんね、という話です。

もちろん投資の話なので特定の銘柄をオススメするものではありません。ゴールドの価格が下落する可能性もあります。あと個々の資産額によっては、NISAの非課税枠に関しては配当もある株式に使いたいという考え方もあると思います。

ゴールドに投資できる銘柄をチェック

では、ゴールドに投資できる銘柄のうち、購入しやすそうなものをチェックしてみましょう。投資信託とETFです(ペーパーゴールドですね)。

- ゴールドに投資できる投資信託

-

- SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)

- 三菱UFJ 純金ファンド

- ゴールド・ファンド(為替ヘッジなし) ※アモーヴァ(旧日興)

- ゴールドに投資できるETF(上場投資信託)

-

- SPDR GOLD MINISHARES TRUST (GLDM)

- iシェアーズ ゴールド ETF (314A)

- 純金上場信託(金の果実)(1540)

掲載してある銘柄の購入を推奨するものではありません。投資スタイルに合わせてご判断ください。

ETFでは投資信託よりコストの安い銘柄もあるので、パフォーマンスを重視したい場合などにはETFも選択肢になると思います。また、ETFではリアルタイムの取引価格を確認しながら売買ができます。一方で、少額での積立のしやすさを重視するなら(ETFでは最低購入金額(口数)による端数の考慮も必要)、投資信託の方が便利だと思います。

詳細については、証券会社や運用会社の公式情報などもご確認ください。参考になりそうな最近のYouTube動画もいくつか載せておきます。

ゴールドに投資できる投資信託

まず投資信託です。2024年開始のNISAの成長投資枠でも購入できる銘柄です。iDeCo口座については証券会社ごとに購入できる銘柄が異なります。

SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)

ゴールドの投資信託の中ではコストが安くて購入しやすい銘柄です。2023年に開始されたファンドですが純資産総額が既に1,000億円を超えています。

- SBI証券と松井証券でのみ購入可能

- LBMA金価格指数への連動を目指す運用(ロンドンの金価格の指数)

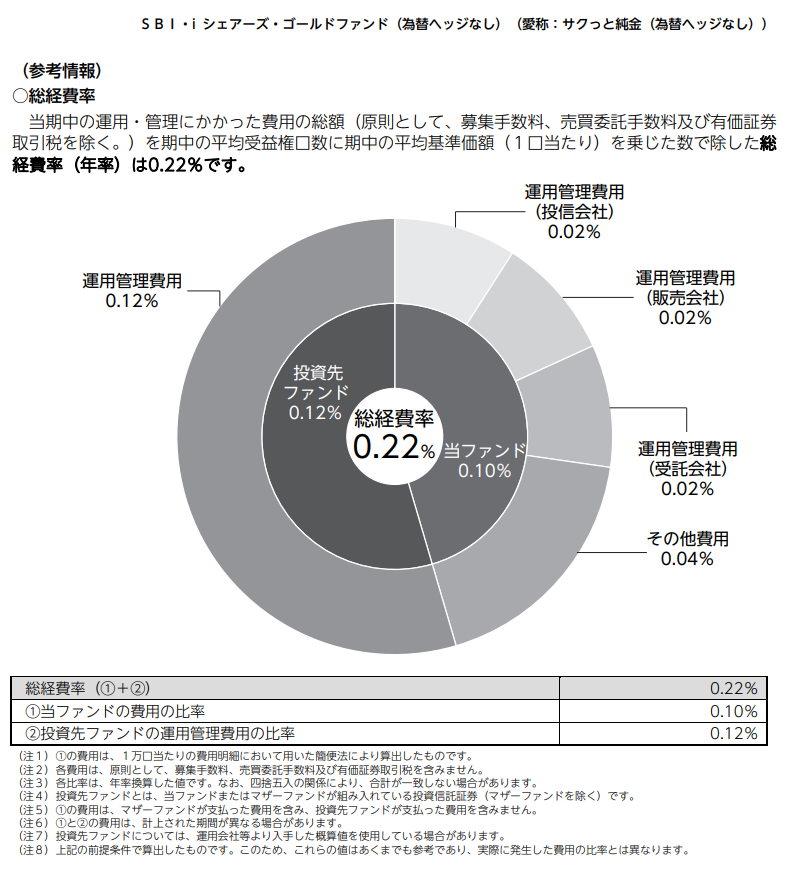

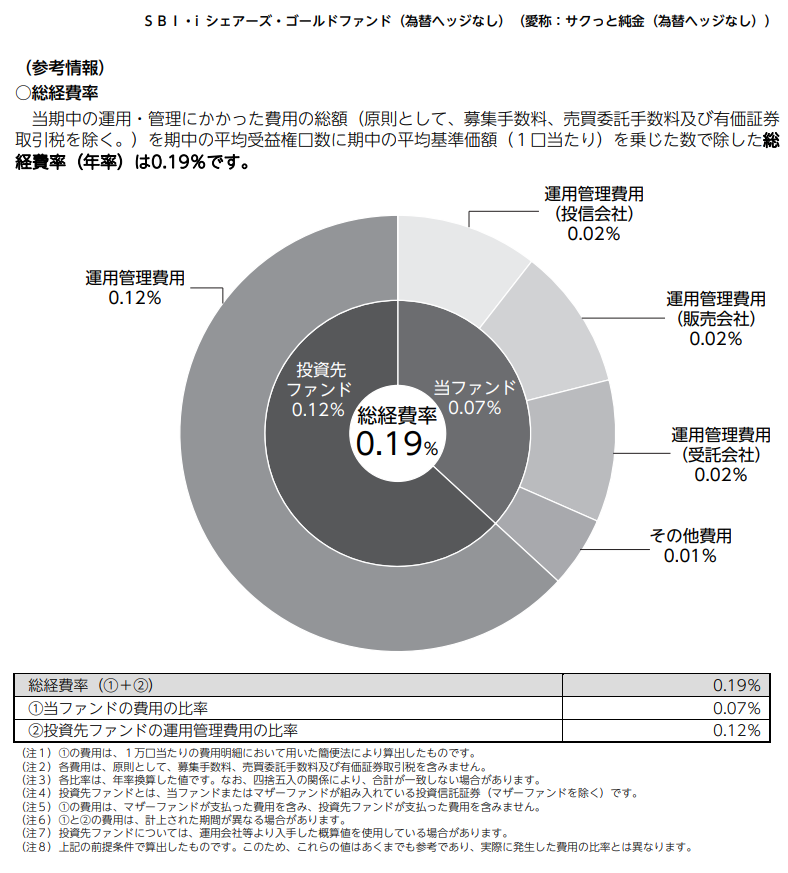

- 信託報酬は年0.1838%程度(その他費用を加えた2025年6月時点の総経費率の実績は0.19%)

- 保有残高に対して年率0.022%のポイント還元(SBI証券、松井証券ともに)

- 申込の翌営業日での売買(一日遅れ)

- 純資産総額は1,139.8億円(2025年9月13日に確認)

私は、SBI証券のNISA口座でこの銘柄を数%だけ毎月の積立設定に含めています。他の投資信託とまとめて管理できるので後述のETFより楽です。なお、購入できる証券会社が限られている点には要注意。

運用報告書を確認すると、第1期はその他費用が0.04%かかっていましたが、第2期には0.01%まで下がっています。ゴールドの投資信託の中では低コストと言えます。保有残高に対するポイント還元も考慮すると実質的なコストはさらに低いです。

運用報告書に記載の総経費率はこちら

出典:SBIアセットマネジメント

出典:SBIアセットマネジメント

運用会社のページは以下です。

三菱UFJ 純金ファンド

2011年に設定された昔からあるファンドです。膨大な純資産総額を有します。愛称はファインゴールド。

- 多くの証券会社で購入可能

- 日本の取引所における金価格への連動を目指す運用(純金上場信託(現物国内保管型)を主要投資対象)

- 信託報酬は年0.99%程度(その他費用を加えた2025年1月時点の総経費率の実績は0.96%)

- 保有残高に対して年率0.1%(SBI証券)、年率0.225%(松井証券)のポイント還元

- 申込の当日での売買

- 純資産総額は5,400億円(2025年9月13日に確認)

信託報酬は高めですが、ゴールドの現物を国内保管するタイプのETFを主要投資先とし、”国内に裏付け資産がある” という安心感にも訴求しています。

また、申込(注文)の当日に売買(約定)できる点はリバランスの際にもメリットが大きいかと思います。例えば、株式価格の下落があった際、ゴールドの投資信託を売却して確保した資金を株式への投資に充てる際にも便利です。

私は、SBI証券のiDeCo口座(SBI ベネフィット・システムズ)でこの銘柄を一部毎月の積立設定に含めています(iDeCo口座では他にコストの安いゴールド投資の銘柄を選べないので)。

運用会社のページは以下です。

ゴールド・ファンド(為替ヘッジなし) ※アモーヴァ(旧日興)

SBI・iシェアーズ・ゴールドファンドに次いで信託報酬が安いファンドかと。

- 多くの証券会社で購入可能

- 日本を含む世界の金地金価格への連動を目指す投資信託に投資

- 信託報酬は年0.407%(その他費用を加えた2025年7月時点の総経費率の実績は0.44%)

- 保有残高に対して年率0.05%(SBI証券)、年率0.17%(松井証券)のポイント還元

- 申込の翌営業日での売買(一日遅れ)

- 純資産総額は1,159.1億円(2025年9月13日に確認)

もし私がSBI証券、松井証券以外の証券口座でゴールドの投資信託を選ぶとしたら、コスト的にこの銘柄にすると思います。

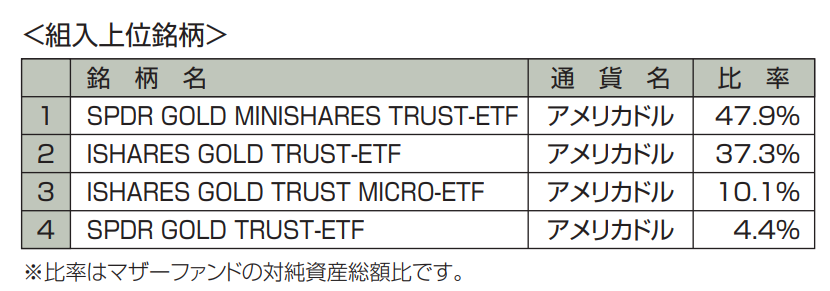

投資対象となるETFが分散されています。

運用会社のページは以下です。

その他

りそなアセットマネジメントのSmart-i ゴールドファンド(為替ヘッジなし)もありますが、直近の実績としてアモーヴァのゴールド・ファンド(為替ヘッジなし)より総経費率が高いので省略しました。

楽天証券のiDeCoでは、ステートストリート・ゴールドファンド(為替ヘッジあり)を購入できます。直近の運用報告書によると総経費率は0.91%でした。

本記事の公開後、以下のような銘柄も追加されています。

- GS Plus ゴールド(AAAU(ETF)に投資する投資信託、信託報酬0.3461%)

- マネックス・ゴールド・ファンド(iシェアーズのETFに投資する投資信託、信託報酬0.1538%~0.1838%程度(概算))

マネックス証券で購入できるマネックス・ゴールド・ファンドは信託報酬が安く、SBI・iシェアーズ・ゴールドファンドと同水準の概算値です。

ゴールドに投資できるETF(上場投資信託)

続いて、ETFです。こちらも、2024年開始のNISAの成長投資枠でも購入できる銘柄です。iDeCoではETFを購入することはできません。

SPDR GOLD MINISHARES TRUST (GLDM)

SPDR GOLD MINISHARES TRUSTは、総経費率が0.1%でゴールドに投資できるETFの中ではコストが最安です。純資産総額は2025年9月12日付で200億ドル程度(大きい)。GLDMはGLDのミニ版で、少額でも取引しやすくなっています。

コスト重視ならこの銘柄が候補になるでしょう。

NISAの成長投資枠で購入できます。

ただし、外国ETFなので外国株式の取引口座が必要となります。証券会社ごとの売買手数料(SBI証券のNISA口座なら無料)や、日本円から米ドルへの両替(為替取引)にかかる手数料(SBI証券では米ドル/円のリアルタイム為替手数料が無料)を確認しておきましょう。円貨決済/外貨決済があります。配当金は出ないので米国内での現地課税10%の考慮は不要です。

また、ETF価格の変動以外に、為替レートの変動によっても損益が変わります。

運用会社のページは以下です。

iシェアーズ ゴールド ETF (314A)

iシェアーズ ゴールド ETF は、信託報酬が0.22%程度のゴールドに投資できるETFです。純資産総額は2025年9月12日付で215億円程度。

前述のGLDMは外国ETFなので、国内ETFが良い場合には候補になるかと思います。

実績の経費率を確認できなかったのですが、前述の投資信託、SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)よりもコストがわずかに高くなりそうです。

1口あたりの単価が比較的安いので、端数の影響をあまり気にせずに購入できるかと思います。2025年9月12日の終値時点で254.096円、取引単位は10口なので2,540円くらいから売買できます。

運用会社のページは以下です。

純金上場信託(金の果実)(1540)

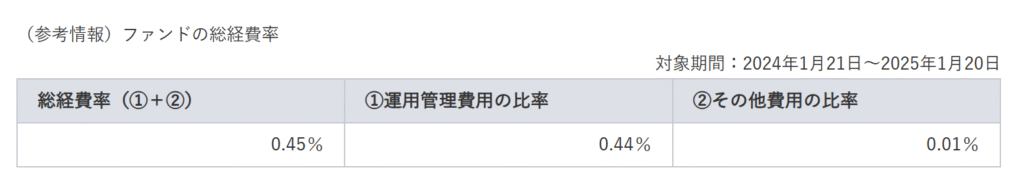

三菱UFJ信託銀行のETFです。直近の総経費率は0.45%(2024年1月21日~2025年1月20日)。

前述の投資信託、三菱UFJ 純金ファンドの主な投資先がこのETFです。同じ国内でのゴールドへの投資であっても、コストを抑えたい場合には投資信託でなくこちらのETFの購入を検討しても良いでしょう。

このETFは国内株式の口座で取引が可能です。売買単位は1口なので、2025年9月12日の終値時点で16,670円が購入のために最低限必要な金額となります。少額での積立はちょっと管理しづらいかもしれません。

特徴的なのは、一定の口数があればゴールドの現物への交換(転換)が可能な点です。交換可能となるのは1kg相当の口数からであり(2025年9月12日時点で1,067口×16,670円で1,800万円弱相当)、手数料や税金の考慮も必要です。NISAでは非課税枠に上限があるので、よほどゴールドに偏った買い方をしない限りはNISA口座内の資産からの転換は難しいでしょう(将来的にスイッチングできれば可能かもしれませんがETFは難しいかも)。

この貴金属上場信託は、日本で初めて、投資家の皆様が一定の受益権口数をお持ちであれば、受益権と引き換えに貴金属地金の現物を受け取ることを可能としています。この手続きのことを「転換(交換)」といいます。

出典:転換(交換)の流れ | 特長とメリット | 「金の果実」シリーズ | 三菱UFJ信託銀行

転換(交換)手続きは、小口転換と大口転換の二種類をご用意しました。小口転換は、金とプラチナの二銘柄のみご利用が可能で、大口転換は全ての銘柄でご利用いただけます。

運用会社のページは以下です。

その他

ゴールドに投資するETFは他にもありますが、本記事では省略します。

本記事の公開後、以下のような銘柄も追加されています。

- グローバルX ゴールド ETF(信託報酬0.1775%程度)

各投資信託の比較チャート

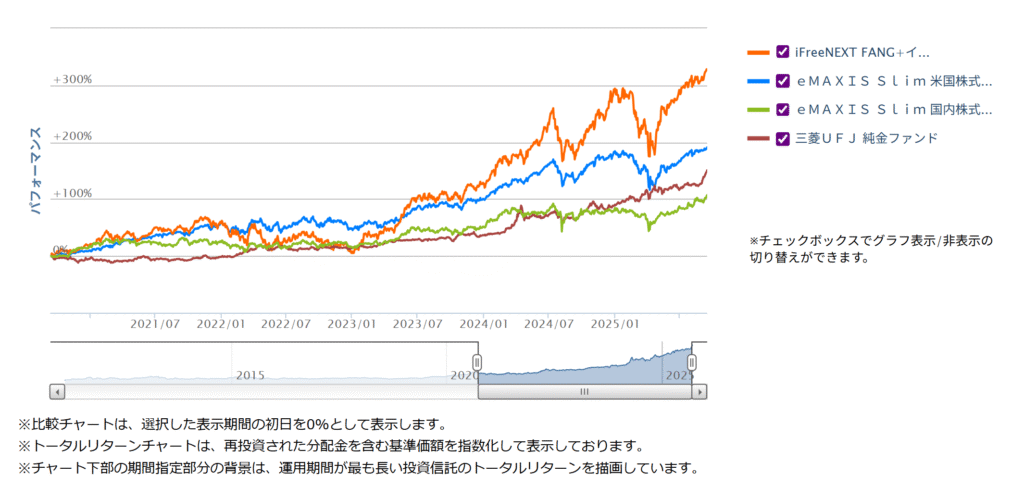

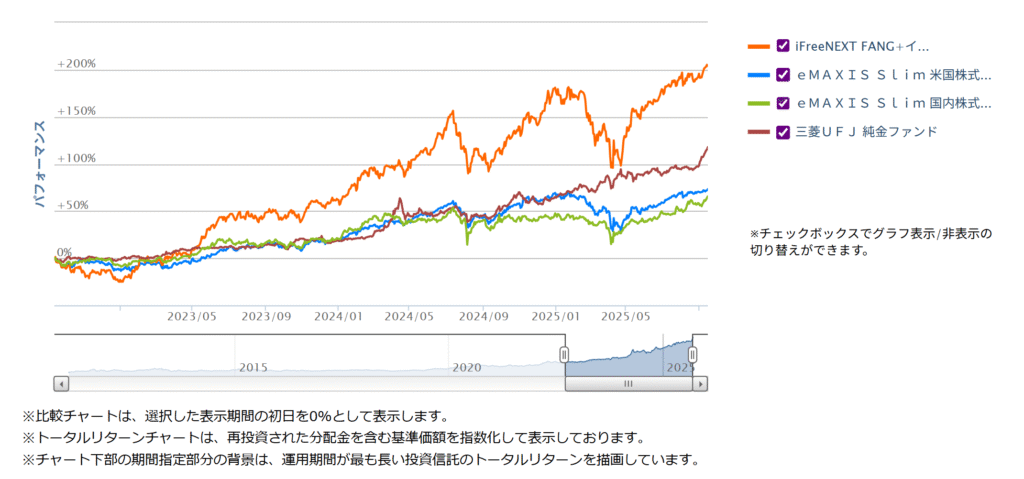

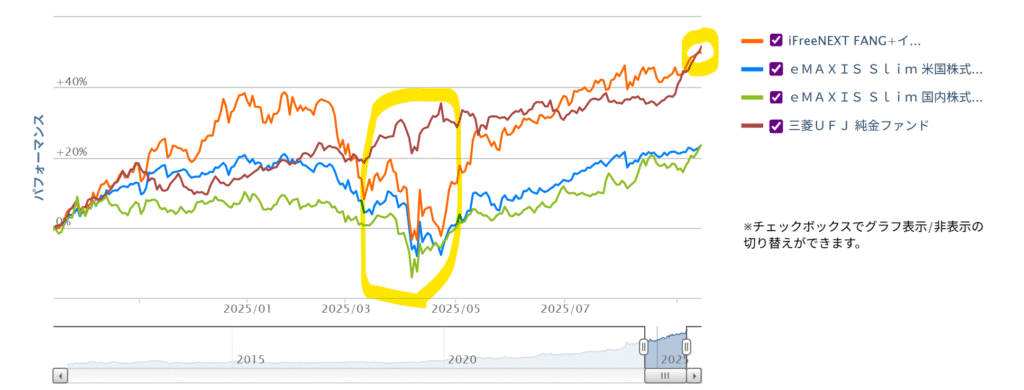

楽天証券で投資信託の比較チャートを作成できるので、ゴールドとそれ以外を投資先とする投資信託で確認してみました。

対象は以下の4銘柄です。

- iFreeNEXT FANG+インデックス

- eMAXIS Slim米国株式(S&P500)の比較チャート

- eMAXIS Slim国内株式(日経平均)

- 三菱UFJ 純金ファンド

まずは過去5年間。パフォーマンスの良い順に、①FANG+ → ②S&P500 → ④ゴールド → ③日経平均 でした。

出典:楽天証券

続いて過去3年間。パフォーマンスの良い順に、①FANG+ → ④ゴールド → ②S&P500 → ③日経平均 でした。ゴールドがS&P500を上回っています。

出典:楽天証券

最後に、過去1年間。パフォーマンスの良い順に、④ゴールド → ①FANG+ → ②S&P500 → ③日経平均 でした。私が確認したタイミングでは、ゴールドがFANG+を上回っています。また、2025年4月ごろの相場の下落時(関税関連のトランプショック時)には、ゴールドは株式に比べ下落幅が小さく、また回復も早かったことが分かります。

出典:楽天証券

上記のように、特に直近数年間のゴールドの値動きはパフォーマンス面でも注目に値します。

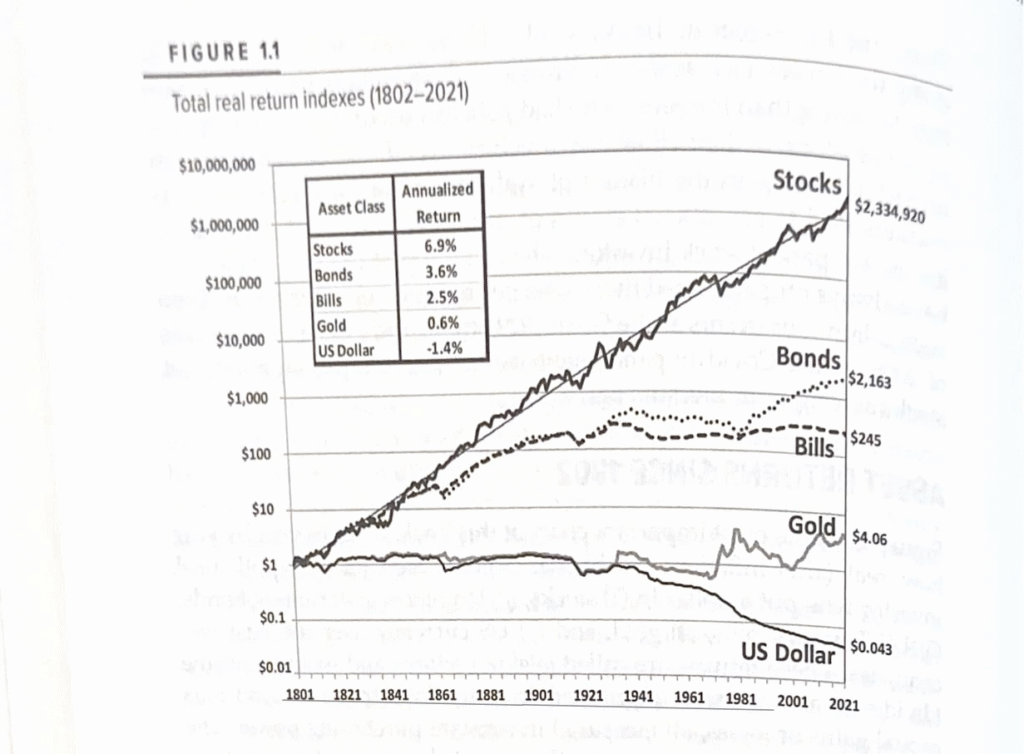

ちなみに、経済学者Jeremy Siegel氏によるStocks for the Long Runの最新版が出ているようです。

日本語に翻訳された書籍は以下です。

参考動画等

参考になりそうな最近のYouTube動画もいくつか載せておきます。

ガーコちゃんねるさんのゴールドの投資信託についての解説動画です。詳細な比較が参考になります。