クレカ積立まわりの “資産運用に関するタスクフォース” の経過

2024年の新NISA開始に合わせて、投信クレカ積立の上限額緩和について議論されています。

本記事では、その上限額緩和を含む重要事項についての調査審議を行う金融審議会において開催されている “資産運用に関するタスクフォース” の経過について、 (自分なりに) 確認した内容や感想をまとめます。

更新履歴

[2024年1月27日] 第3回TFの議事録、第4回TFの議事録を追記

[2023年12月17日] 第4回TFの内容を追記

金融審議会

金融審議会は、内閣総理大臣、長官又は財務大臣の諮問に応じて国内金融に関する制度等の改善に関する事項その他の国内金融等に関する重要事項を調査審議する機関で、主管省は金融庁です。

資産運用に関するタスクフォース

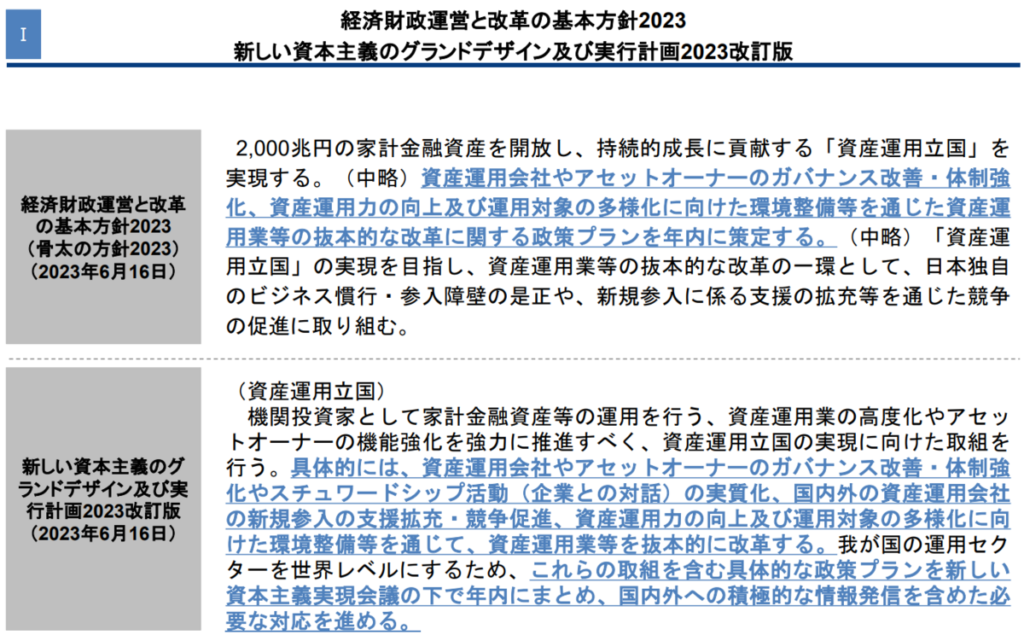

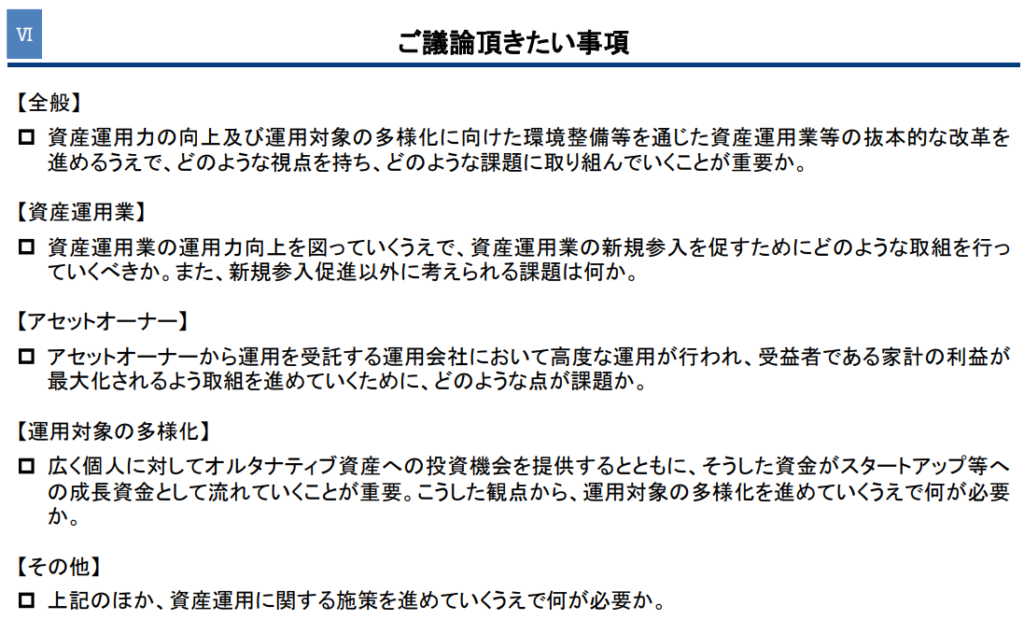

2023年10月から、資産運用に関するタスクフォース (以下、TF) が開催されています。

“資産運用立国” の実現に向け、様々な “ご議論” をしていただいているようです。

以下にて最新の資料等を確認できます。

資料を見ると、素人にはなかなか理解できない議題ばかりです。

投信クレカ積立の上限額についても議論されています (当たり前ですが “ポイント還元” という議題は見当たりません)。

投信クレカ積立に関する議論

TFでは多くの議題が扱われていますが、本記事では投信クレカ積立に関する部分に注目します。

なお、前提となる法令やその解釈等については以下の記事にまとめてあります。

第1回の資料

第1回のTFでは、以下のように議題が挙がっています。

出典:金融審議会「資産運用に関するタスクフォース」(第1回)議事次第:金融庁 事務局説明資料(運用対象の多様化) ※当サイトにて赤線で注釈

新NISAのつみたて投資枠に合わせて毎月10万円、もしくは30万円のクレジットカード決済を認めるかどうか、という内容です。

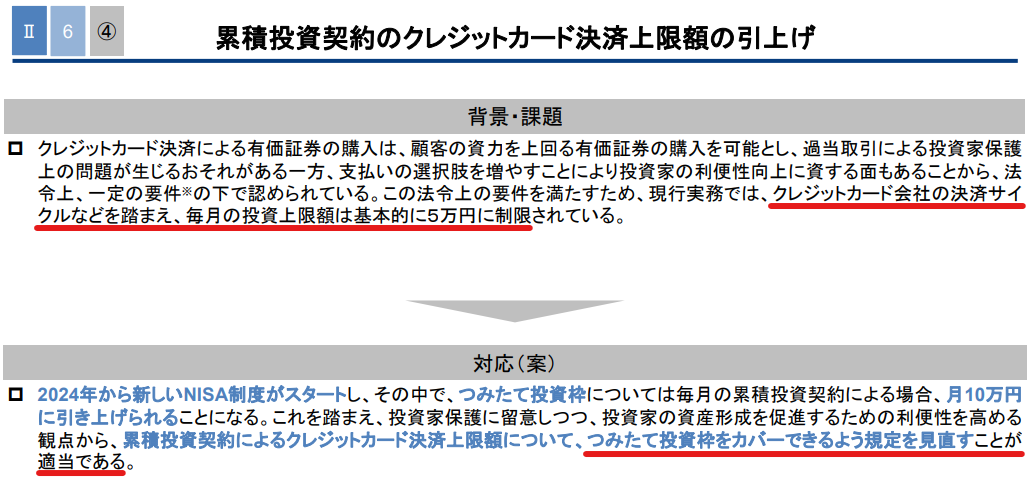

第3回の資料

第3回のTFでは、これまでの議論のまとめとして、以下のように記載があります。

出典:金融審議会「資産運用に関するタスクフォース」(第3回)議事次第:金融庁 事務局説明資料(これまでの議論のまとめ) ※当サイトにて赤線で注釈

2023年時点では、投信クレカ積立の上限額は毎月5万円が限度となっています。

規定の見直しが適当

第3回の資料には、”規定を見直すことが適当” と記載されています。

つまり、従来の5万円の上限 (ある時点での信用の供与が10万円以内) を緩和することが適当であると表現されています。

※10万円の上限が、実務においては5万円となる理由については、以下の記事にまとめてあります。

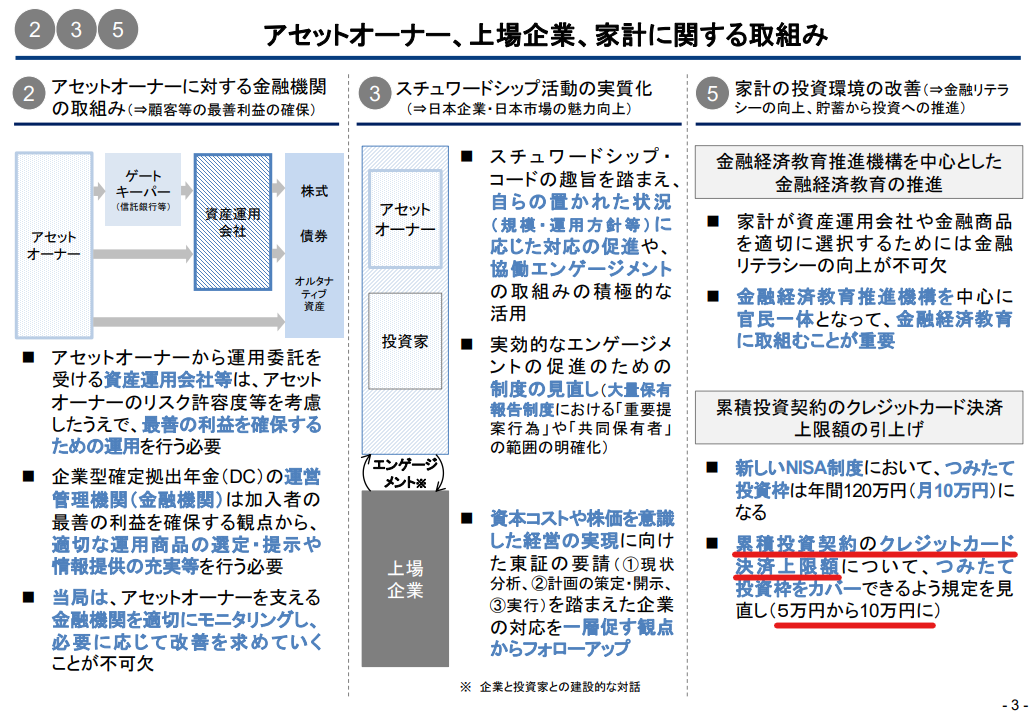

第4回の資料

出典:金融審議会「市場制度ワーキング・グループ」(第25回)・「資産運用に関するタスクフォース」(第4回)合同会合 議事次第:金融庁 金融審議会 市場制度ワーキング・グループ・資産運用に関するタスクフォース 報告書(案)の概要 ※当サイトにて赤線で注釈

TFの報告書 (案) が登場しました。このTFの結論ですね。

投信クレカ積立の上限額については、メインテーマでなく最後の方にちょっと言及されている感じです。

これまでの経過に沿って、新NISAのつみたて投資枠に合わせて、5万円から10万円への引き上げが明記されています。

以下の点を読み取れます。

- 成長投資枠を合わせた30万円でなく、つみたて投資枠の10万円への引き上げ

- 法改正事項ではない (上記報告書 (案) のP1) ※後述

見直し (改正) となる対象は?

前述のとおり、改正の対象は金融商品取引法ではないようです (法改正事項として記されていない)。

施行までのスピード感を推察するため、改正の対象が何かを考えてみます。

出典:金融審議会「市場制度ワーキング・グループ」(第25回)・「資産運用に関するタスクフォース」(第4回)合同会合 議事次第:金融庁 金融審議会 市場制度ワーキング・グループ・資産運用に関するタスクフォース 報告書(案) ※当サイトにて赤線で注釈

上記のように、”現行実務が法令の上限額よりも制限されている状況が解消されるよう、必要な制度見直し” が示唆されています。

これは、法令の上限10万円に対し、実務において5万円に制限されている現状を、法令の上限10万円の方に合わせられるようにするという意味です (詳細は以下の記事)。

そのための方法として、以下のいずれかが考えられます。

-

内閣府令の改正 ※本命

この部分を、上限額の10万円という記載はそのままで、信用の供与額ベースでなく、積立金額ベースの記載に見直すことになると思います。累積投資契約かつ翌月一括払いであるという前提です。 -

解釈の変更 ※たぶん無い

現状の “一時点における信用の供与が10万円を超えないこと” という直接的な説明は 内閣府令自体でなくパブリックコメントに登場しています。法令そのものでなく解釈的な部分ということです。

内閣府令を改正しなくても、解釈ひとつ示すだけで変わると言えば変わる感じもします (そういう手続きが乱発すると法治国家としてマズそうですが)。

見直し (改正) のスピード感は?

正確なところは分かりませんが、もともと想定していたとおり、それなりに時間がかかると思うので、2024年、関連法令の改正内容が施行されるのは、早くても2024年後半になると予想しています。

報告書

上記内容に沿った報告書が、2023年12月12日に公表されています。

詳細

少し詳細なメモです。

第1回の議事録

10月3日に開催された第1回TFの議事録が、11月8日に公開されています。

よく分からないのですが、議事録の中身はほぼ “文字起こし” に近いのですが (要約も無さそう)、TF開催から議事録公開までに1か月以上かかっています。

投信クレカ積立の上限額に関する発言まとめ

出席者の発言のうち、投信クレカ積立の上限額に関する点だけ、抜粋して引用します。

※[]の部分は、当サイトによる補足です。

【齊藤企画市場局市場課長】 [金融庁による説明、積極的な提起]

…

最後に、その他の論点について24ページ目を御覧いただければと思います。累積投資契約のクレジットカード決済上限額の引上げについてでございます。クレジットカード決済による投資を金商業者などが受託する行為については、現行規制上、原則禁止されているところでございますが、一定の要件、つまり、翌月一括払いであること、信用供与が10万円を超えないこと、累積投資であること、こうした要件を満たす場合には投資可能とされているところでございます。ただし、決済期日の関係で10万円を上回ることのないよう、業界慣行では上限額が5万円とされているところでございます。現行規制の経緯といたしましては、クレジットカード決済により顧客の資力を上回る有価証券の購入を可能ならしめ、過当取引による投資家保護上の問題が生じるおそれがある一方、支払いの選択肢を増やすことにより投資家の利便性向上にも資する面もあることを考慮し、一定の要件の下で認められているところでございます。

新しいNISAが来年からスタートすることになっており、積立投資枠につきましては月にならしますと10万円、成長投資枠も月にならしますと20万円ということで、合わせますと30万円になるということでございます。現行の規制の趣旨を踏まえて、投資家の資産形成を促進するための利便性を高めるという観点から、このクレジットカード決済上限額を引き上げてはどうかということでございます。その場合には積立投資枠の毎月10万円までということも考えられますし、あるいは成長投資枠も含めて毎月30万円までとすることも考えられるかという点でございます。

【有田委員】 ブラックロック [ビットコインETFで話題のブラックロック]

(投信クレカ積立の上限額に関する発言なし)【有吉委員】 [西村あさひ法律事務所、積極的な意見]

…

最後に、累積投資契約のクレジットカード決済上限額の引上げの点でございますが、まず、この引上げの方向については賛成でございます。ただ、そもそも論としまして、クレジットカード決済による有価証券取引について、事務局説明資料にございますような過当取引につながる懸念があるという論点があることは十分承知しておりますものの、そもそもクレジットカードには割賦販売法の規制も適用されるわけでございますし、利便性や、それから投資を拡大させるといった観点から、累積投資契約に限らず、また上限額を設定することなく、有価証券取引に対してクレジットカード決済を一律に認めるという発想があってもよいのではないのかと感じます。この令和の時代において、規制によってクレジットカードで買うことができない商品があるということ自体が非常に奇異に感じるわけでございます。【大槻委員】 [名古屋商科大学大学院教授、慎重な意見]

…

一方で、資料3の24ページ目のクレジットカードのところでございます。確かにクレジットカードで買えないものはないという視点は、よく分かります。ですので、これを反対ということでは決してないんですけれども、ただ資産運用というのは、やはり余剰資金が原則だということを考えると、一定の頻度であるとかそういったことについては、検討、考慮すべき点ということになるかもしれないとは思っています。【玉木委員】

(投信クレカ積立の上限額に関する発言なし)【野尻委員】

(投信クレカ積立の上限額に関する発言なし)【片山委員】 [日本労働組合総連合会総合政策推進局経済・社会政策局長、慎重な意見]

…

また、累積投資契約のクレジットカード決済上限額の引上げについても、投資家がクレジットカードの支払いに窮することがないような、慎重な検討が必要だと思います。【幸田委員】

(投信クレカ積立の上限額に関する発言なし)【長谷川委員】

(投信クレカ積立の上限額に関する発言なし)【白須委員】

(投信クレカ積立の上限額に関する発言なし)【上田委員】

(投信クレカ積立の上限額に関する発言なし)【滝澤委員】

(投信クレカ積立の上限額に関する発言なし)【山下委員】

(投信クレカ積立の上限額に関する発言なし)【日本証券業協会(森本オブザーバー)】 [積極的な意見+規制の観点]

…

最後に、資料3の最終ページにございました、積立投資のクレジットカード決済上限額につきまして、資料3行目では業界慣行とされておりましたが、こちらは法令解釈を踏まえた法令遵守対応の問題であると認識しておりますので、念のため申し上げさせていただきます。その上で、同様の提案は、本協会が昨年7月に行いました資産所得倍増プランへの提言においても取り上げておりまして、方向性としては一致しているかと思います。私どもといたしましては、投資者にとってより利便性の高いものとなりますよう、信用の供与額のベースから積立金額ベースでの上限金額に見直すべきと考えております。【国際銀行協会(平山オブザーバー)】

(投信クレカ積立の上限額に関する発言なし)

上記のように、第1回のTFにおいて投信クレカ積立の上限額についての発言は一部の出席者からありました。

その後、前述の第3回のTFの資料にあるように、上限額は緩和する方向 (“規定を見直すことが適当”) なのかと思います (上記の発言をどのように集約してそのような方向にまとめられたのかは読み取れませんが)。

また、日本証券業協会からの発言、”信用の供与額のベースから積立金額ベースでの上限金額に見直すべき” という点については、利用者にとって分かりやすそうで、個人的にも賛同できる内容です。カード決済日と引落し日の日程に左右されることがありません。

第3回の議事録

11月6日に開催された第3回TFの議事録です。

関連部分のみ抜粋します。

【齊藤企画市場局市場課長】 [金融庁による説明]

…最後に28ページ、累積投資契約のクレジットカード決済上限額の引上げについてでございます。背景・課題といたしまして、クレジットカード決済による有価証券の購入は、法令上の要件を満たすために、現行実務では、毎月の投資上限額は基本的に5万円に制限されております。対応案といたしまして、累積投資契約によるクレジットカード決済上限額については、来年からの新しいNISA制度によるつみたて投資枠をカバーできるよう規定を見直すことが適当である。

…

【有吉委員】 [西村あさひ法律事務所]

出典:金融審議会「資産運用に関するタスクフォース」(第3回)議事録:金融庁

…

それから、累積投資契約のクレジットカード決済についてでございます。第1回のタスクフォースにおいて発言しましたとおり、規制趣旨との関係で、クレジットカード決済の金額に上限を設けることの必要性には疑問を感じるところがございます。ただ、その後この制度について改めて考えている中で、決済に要する費用を誰が負担すべきなのかという点や、それから、いわゆるポイントを獲得する目的で有価証券取引におかしなインセンティブが働かないようにすべきである点等、考慮しなければならない変数の多い課題であるとも思い至りました。将来的にはそういったクレジットカード固有の論点にも踏み込んだ制度設計を期待したいと思うところでございますけれども、当座の対応としてはバランスのよい上限額を模索するということで進めていただくべきなのかなと考えております。

…

投信クレカ積立に関する発言は1件のみでしたが、重要な示唆がありました。

ポイントを獲得する目的で有価証券取引におかしなインセンティブが働かないようにすべきという点です。

この “ポイントを獲得する目的で…おかしなインセンティブ” という部分ですね。

ポイ活民の意向にかかわらず、国の審議会において、”ポイントを獲得する目的で…おかしなインセンティブ” という議事が残りました。

確かに基本的な考え方として、まず投資は投資だと思います。

つまり、ポイント目的に偏らず、まず投資そのものに向き合いましょう、ということですね。

ただ、個人的には、マジメに投資をする上で、ポイント還元が投資の元本割れリスクをカバーする要素になり得るという見方もあると思います。

第4回の議事録

11月6日に開催された第3回TFの議事録です。

関連部分のみ抜粋します。

【事務局】

…⑥累積投資契約のクレジットカード決済上限額の引上げ

クレジットカード決済による有価証券の購入は、顧客の資力を上回る有価証券の購入を可能とし、過当取引による投資家保護上の問題が生じるおそれがある一方、支払いの選択肢を増やすことにより投資家の利便性向上に資する面もあることから、法令上、一定の要件の下で認められている。この法令上の要件を満たすため、現行実務では、クレジットカード会社の決済サイクルなどを踏まえ、毎月の投資上限額は基本的に5万円に制限されている。

2024年から新しいNISA制度がスタートし、その中で、つみたて投資枠については毎月の累積投資契約による場合、月10万円に引き上げられることになる。これを踏まえ、翌月一括払いであること、累積投資契約であることの要件を維持しつつ、信用供与の上限額について、現行実務が法令の上限額よりも制限されている状況が解消されるよう、必要な制度見直しを行うことが適当である。…

【永沢委員】 [Foster Forum 良質な金融商品を育てる会世話人]

出典:金融審議会「資産運用に関するタスクフォース」(第3回)議事録:金融庁

…

各論の部分になってしまいます。3回の中で発言できていないことでクレジットカードの部分がございます。クレジットカードで投資信託を購入できるようになっていることを、私は知らなかったものですから、正直なところ、驚きました。と言いますのも、消費者教育の現場では、クレジットは借金ですと教えておりまして、違和感というか驚いたのが事実でございました。規制緩和がすでにここまでされているということで、5万円が10万円になるのがいいのか、20万円になるのがいいのかということについて、私としては意見を持ち得ておりませんけれども、素朴な疑問、懸念が2点ございますので、この部分を推進されている業界団体の方にご回答をお願いしたいと思います。

一つ目は、クレジットカードはポイントがつきますけれども、ポイントが消費者の合理的な行動をゆがめたりしませんかという質問でございます。2点目は、クレジットカードの場合、残高がないと決済できません。銀行の引き落としであれば、買付ができませんでしたで済みますが、クレジットカードの場合、決済できないと、その事実が延滞情報に記録されたりしませんか。延滞情報が残っておりますと、将来的に、住宅ローンを組んだりするとき等に、不利益になったりするようなことが起き得ませんか。いつもそうだとは限りませんし、こうした問題についても、銀行協会様として十分に検討されたことと思いますが、この2つの点について少々疑問に思ったり、懸念を抱きましたので、消費者を代表してというわけではないんですけれども、御見解を伺っておきたいと思います。これが1点目でございます。

…

【齊藤市場課長】

…

2つ目、残高がないと延滞となるという点について、もともとクレジットカードの加入に当たっては枠の審査もされているということと、既に10万円という上限額があるところ、決済サイクルの関係で2か月分の信用供与が行われることになるので、それを踏まえて現在は投資上限額5万円ということで自主的に規制しており、そういった適切な範囲の中で利用していると理解しております。補足があれば、後日また御説明させていただきたいと思います。

…

ここでも、投信クレカ積立に関する発言は1件のみでしたが、重要な示唆がありました。

ポイントが消費者の合理的な行動をゆがめたりしませんかという質問があったという点です。

“合理的な行動” の定義についてはおそらく意見が分かれるところかと思いますが、消費者として投資そのものにきちんと向き合う必要性があるという点については、第3回の議事おける示唆と同様です。

投資においては、ポイントではまかないきれない損失が生じるケースもありますので、安易にポイント目的で投資判断を行わないことが重要であると。

ちなみに、クレジットカードの引落し口座の残高不足など、かなりリテラシーの低いパターンまで考慮された発言であったという印象を受けました。

あと、永沢委員は第1回から第3回まできちんと出席されているにもかかわらず、なぜ第4回になって “クレジットカードで投資信託を購入できるようになっていることを、私は知らなかったものですから、正直なところ、驚きました” のような発言をされているのか、議事録を読む側として逆に驚きました。

あと、繰り返しにはなりますが、個人的には、マジメに投資をする上で、ポイント還元が投資の元本割れリスクをカバーする要素になり得るという見方もあると思います。

今後の経過

TFの経過をまとめてみました。個人的に勉強になりました。

文字起こし的な議事録の公開が遅いようなので、それはもっと早くなってほしいと思いました。色々と事情があるのでしょうが。

個人的な予想

素人予想としては、今後、以下のような経過になると思うのですが、実際に上限額が緩和 (法令の施行) されるのは、それなりに先の話になりそうです。例えば2024年初旬に上限アップ!というのは無理な感じがしました。

- TFで投信クレカ積立の上限額に関する結論が出るまでのスピード感

- 他の議題の結論もすべて揃わないと、次に進まないかも

- 投信クレカ積立の上限額の緩和だけなら、内閣府令の改正で良さそう

- 他の議題も含めて法律の改正が不要なのかどうか (私が) 把握できていない

- 内閣府令については、パブリックコメントとかやるのかも

まとめ

本記事では、投信クレカ積立の上限額緩和を含む重要事項についての調査審議を行う金融審議会において開催されている “資産運用に関するタスクフォース” の経過について、 (自分なりに) 確認した内容や感想をまとめてみました。

資産運用関連の人気書籍