【怖い話】現金100万円がインフレ率2%で10年後に…

何でも値上がりしてますね。高い!

また、マイナス金利解除が示唆されつつも、まだ実質金利の低い状態が続きそうです。

つまり、インフレで低金利。

本記事では、家計における現金資産 (預金等) を投資に活用するかどうかの検討材料の1つとして、インフレが続くと手元 (や銀行口座) にある現金 (通貨) の実質価値がどれくらい下がるのかという基本的な話をまとめます。

資産が目減りしていく様子を見るのはちょっと怖いですが、興味がありましたらご覧ください。

インフレや金利の定義はざっくり

本記事では、インフレ率の細かい定義には触れず、ざっくりと “あるモノの価格” が昨年より上がる割合をインフレ率として扱います。

金利についても、話をシンプルにするためゼロとして扱います。実際、預金金利はほぼゼロですし…。

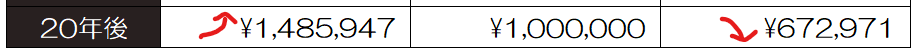

インフレ率 2% が続いた場合のマネーの実質価値

試しに、インフレが続いた場合のマネーの実質価値 (通貨価値) の変化を計算してみます。

※本記事では、預金や現金等のお金のことを、カタカナで “マネー” と表記します

以下のようにシンプルな前提から、年数の経過とともに、”あるモノの価格” と “マネーの実質価値” の変化をグラフや表で見てみます。

- インフレ率: 2%

日銀の “目標インフレ率 2%” や、最近の実際の指数を考慮します - あるモノの価格: 100万円

いま (最初)、1つ100万円の商品があるものとします - 持っているマネー: 100万円

いま (最初)、100万円を持っているものとします - 預金金利:0%

話をシンプルにするためゼロにします - 計算する期間:20年間

いま (最初) から、20年後までの計算をします

最初は、100万円のマネーを持っており価格100万円のモノを買えるという状態から計算をスタートします。持っているマネーはずっと100万円のまま変わらないのですが (金利をゼロとする前提のため)、年数の経過とともに実質的にその価値が下がっていく様子を確認していきます。

“マネーの実質価値” については、この後グラフや表を見ながら説明していきますが、前述のあるモノを1つ買えるマネーの額を100万円と定義した場合に、最初 100万円だったマネーがインフレ環境下で年数の経過とともにその価値を減らしていく様子を表すものです。

グラフでおおまかに

まずはイメージを把握できるよう、2つのグラフを掲載します。

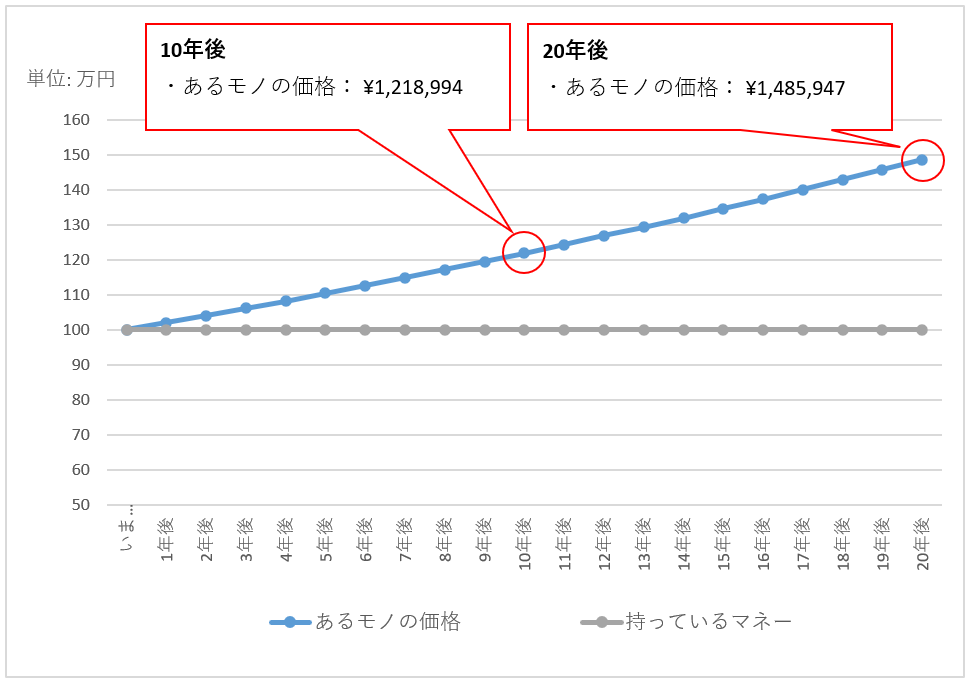

1つ目のグラフは、インフレによって “あるモノの価格” が上がっていく様子です。

当サイトにて計算

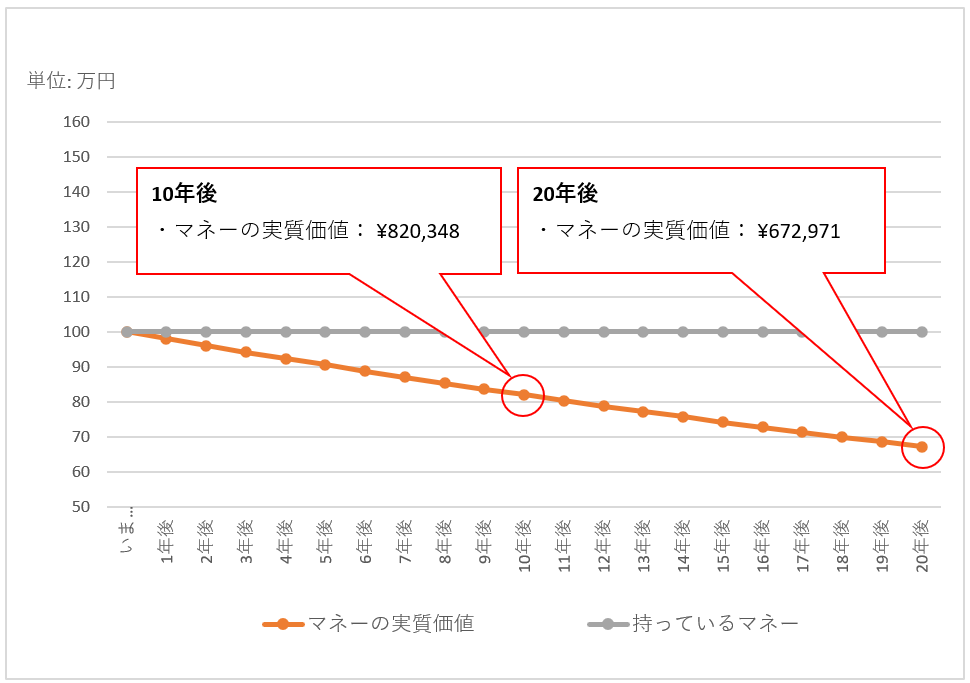

次に、2つ目のグラフは、インフレを別の方法で表現した、”マネーの実質価値” が下がっていく様子です。

当サイトにて計算

インフレにより、”あるモノの価格” が上がっていく、あるいは “マネーの実質価値” が下がっていきます。

とりあえずヤバそうな雰囲気は読み取れます。

この後、具体的な内容を確認しておきます。

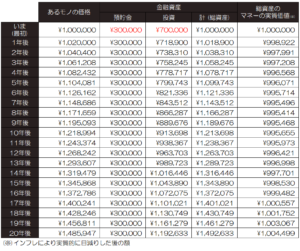

表で具体的に

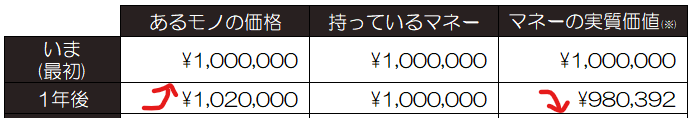

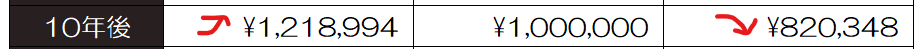

続いて、表で確認していきます。

年数の経過に合わせて、”あるモノの価格”、あるいは “マネーの実質価値” が変化する様子を数値で確認できます。”持っているマネー” は100万円のまま変わりません。

1年後の話とマネーの実質価値

まず、最初の1年間で何が起きるか見てみます。

インフレ率が 2% なので、”あるモノの価格” は 100万円→102万円に上がります。

102万円で売られているので、持っている100万円ではもう買えなくなります。残念。

これは、”マネーの実質価値” が下がったことにも相当します。

マネーの実質価値の説明

“マネーの実質価値” というのは、”あるモノの価格” が上がったことを別の形で表現したものです。

- この表現では、あるモノを1つ買えるマネーの額を100万円と定義します。

- “最初 100万円だったマネー” を持っていても、1年後にはそのモノが値上がりして買えなくなります。

- つまり、時間が経過すると100万円に満たないものに変わると解釈できます。

- 具体的には、”最初 100万円だったマネー” は、1年後には “98万円相当の額のマネー” に変わってしまいます。

インフレ自体は通常 “あるモノの価格が上がる” と表現できますが、少し見方を変えて、モノの価格でなく、”もともと持っていた一定額のマネーでモノを買うことができるかどうか” に着目した場合には、”マネーの実質的価値が下がる” という表現で代替することができる訳です。

なお、マネーの実質価値は、以下のように計算しています。

計算式は、

マネーの実質価値 = マネーの額 × ( 値上がり前のモノの価格 / 値上がり後のモノの価格 )

で、

1年後の場合には、

100 [万円] × ( 100 [万円] / 102 [万円] ) ≒ ¥980,392 [円]

となります。

2年後とそれ以降

2年後とそれ以降も同様です。

インフレが続くと、どんどん “あるモノの価格が上がる” 、あるいは、”マネーの実質的価値が下がる” ことになります。

↓

↓

5年後には、モノの価格が約10万円上がり、あるいは、マネーの実質価値が約10万円下がります。

さらに10年後、20年後になると、数十万円単位で価格や価値が変わります。

怖いですね。

預金金利やインフレ率の変化

上記のようなシミュレーションでなく現実世界では、預金金利の上昇やインフレ率の低下が生じる可能性もあります。もちろんその逆もあり得ますが。

預金金利が上昇すると、銀行に預けたお金は毎年増えるので、インフレによるマネーの実質価値の低下をある程度カバーできることになります。もしインフレ率を上回る預金金利になれば、インフレに負けず預金の資産価値は増えていきます。そんな時代が来るのかは分かりませんが。

日銀の内田真一副総裁は8日、マイナス金利政策など大規模金融緩和策について、賃金と物価データなどを「丹念に点検」したうえで「修正を検討することになる」と述べた。マイナス金利解除後について「どんどん利上げをしていくようなパスは考えにくく、緩和的な金融環境を維持していくことになる」との認識も示した。

出典:日銀・内田副総裁、マイナス金利解除後も「緩和的環境」 – 日本経済新聞

もちろん、今後の金利やインフレ率を正確に予測することはできません。

マネーの実質価値の低下への対策

持っている預貯金、現金の価値が下がるなんて…嫌ですよね。嫌です。

対策をいくつか挙げてみます。最後にやはり投資も挙げます。

値上がり前にマネーを使う

マネーの実質価値が下がる前に、商品やサービスに交換してしまえば、マネーの実質価値の低下の影響を回避することができます。値上がり前の駆け込み需要、的なものですね。

マネー自体は紙切れや数字なので、商品やサービスを手にすることで確かめることのできる価値に変えてしまうということです。スキルや資格の取得等、自己投資もあるかもしれません。

とは言っても、何でも前倒しで購入、利用できる訳ではありません。例えば、食品を買い溜めしても、賞味期限内に消費できる量は限られています。また、10年後に子どもが大学進学する予定だとしても、本当に大学に入るかどうかも分からないのに学費を前倒しで払うことはできません (入学が決まっていないのに学費を受け取ってくれる大学はありません)。

利回りの良い預金や貯蓄性の高い金融サービスを利用する

低金利と言っても、預金金利が完全にゼロという訳ではないので、定期預金で最大限の金利を確保する方法はあります。金利が低ければ当然インフレに負けるので、あくまで緩和策です。

最近の定期預金の金利に関するランキング記事がありました。金利 1% にも程遠く、厳しいですね。

その他、会社の財形貯蓄や、貯蓄性のある保険商品等も挙げられます。

最終的な損得だけで言うとインフレに勝てるかどうかが基準です。

なお、元本保証されていれば、それもメリットの1つにはなるでしょう。

あとは、元本保証できると言えばできるという性質だけで言うと、国債 (これは投資ですが) もあります。

給与所得、事業所得を増やす

手元の預貯金は置いておいて、インフレに負けないくらい稼ぐ、という方法もあります。

前向きで、成長志向な考え方です。

そもそも普通のインフレなら賃金が上昇するはずですが…。

副業もありますね。

これは、あくまでパターンの1つとして挙げただけで、本題から逸れるので次に進みます。

投資する

最後に、所定のリスクを取って、上記のインフレに勝てるくらいの利回りを狙って投資する方法です。

NISA や iDeCo 等、投資による利益が非課税となる制度を利用する場合には、インフレ率より高い利回りを確保できれば、マネーの実質価値が下がっても総額が増える分で収支がプラスになります。iDeCoの場合は所得控除も利用できるためちょっと条件が違いますが細かい話は省略します。また売買手数料についても無料の証券会社もあるので省略します。

また、中には “資産が目減りしない程度で良いので、投資に回す金額は最低限にしたい” と思われる方もいらっしゃるかもしれません。そのような場合には、元本保証された預貯金とリスク資産を合わせた金融資産全体が、インフレに負けない水準を維持できれば良い訳です。個々の状況に応じ、目標とする利回りと資産配分 (アセットアロケーション) を考えることになります。

もちろん、インフレに負けない程度という消極的な水準でなく、もっと積極的に資産を増やしたい方も多いでしょう。

計算してみた結果を以下の記事にまとめてあります。

投資のリスクと向き合う

投資そのものには、どうしても元本割れリスクがあります。それも怖いですね。

そのようなリスクと向き合うためにも、我が家では、できる限りポイント還元を活用しながら投資を始めています。

以下の記事で解説しています。

インフレ率の定義や見解、参考情報等

インフレ率の定義や見解、参考情報等について記載します。

日銀の説明

日銀の Web サイトにて、以下のように確認できます。

よく見聞きする “目標インフレ率 2%” は、以下のことですね。

日本銀行では、2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束を示しました。

出典:日本銀行は、物価をみるときに、何を判断材料にしていますか? : 日本銀行 Bank of Japan

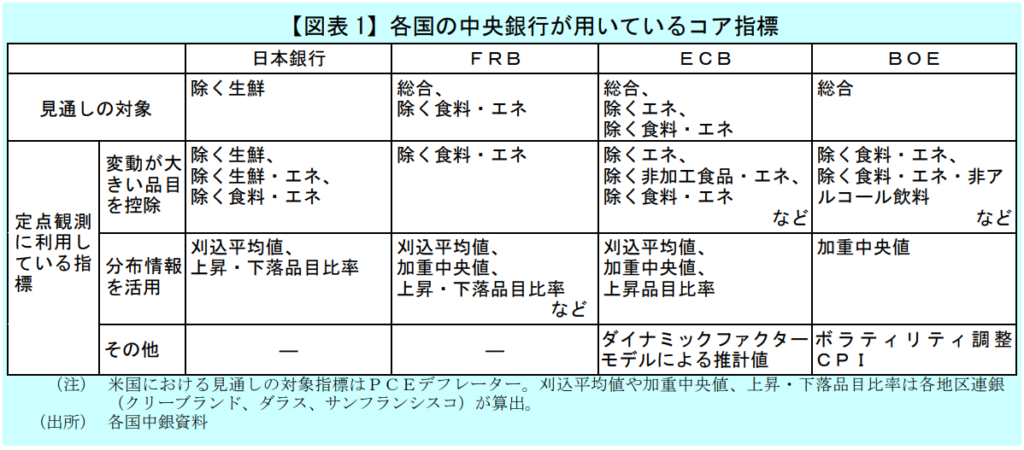

日銀の分析には、”コア指標” が用いられます。基調的なインフレ率です。

物価動向の分析にあたっては、現実に観測される消費者物価の動きから、様々な一時的要因の影響を取り除いた、基調的なインフレ率(いわゆる「コア指標」)がよく利用されています。その際には、特定のコア指標に依存するのではなく、様々なコア指標を総合的にみていくことによって、基調的な物価変動をより的確に把握することができると考えられます。

出典:基調的なインフレ率を捕捉するための指標 : 日本銀行 Bank of Japan

日本以外の各国のコア指標は以下です。違いはありますが似ています。

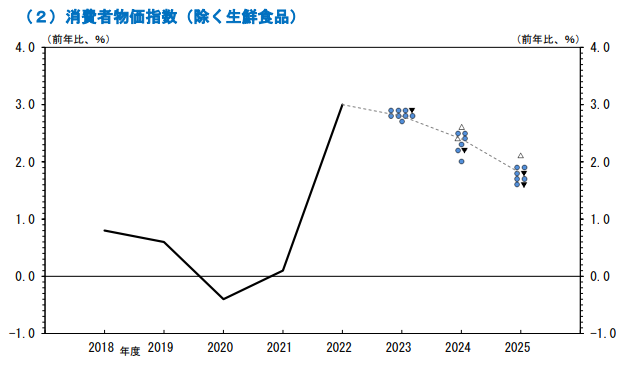

インフレ率 (コア指標相当) の見通しは以下のように発表されています。インフレが続く予測です。

2024年1月

インフレに関する参考情報

以下は、大手の野村アセットマネジメントの解説記事です。2% 以外のインフレ率ごとのお金の価値の変化がまとめられています。

以下は、インフレ率そのものではありませんが、帝国データバンクによる、2024年の食品値上げのペースは2023年ほどではない見込みであるという調査結果です。

インフレに関する関連用語

インフレに関するその他の参考情報です。

日銀や政府系に詳しい解説ページが見当たらなかったので、その他のサイトの情報を挙げています。

コストプッシュインフレと、デマンドプルインフレという分類があります。

本記事作成時点のインフレは、経済成長にとって望ましいとされるデマンドプルインフレでなく、コストプッシュインフレであるという見方があります。円安の影響もあります。

また、スタグフレーションという言葉もあります。

内閣府の令和4年度 年次経済財政報告によると、”我が国経済はスタグフレーションと呼ばれる状況にはない。” とのことでした。

まとめ

本記事では、家計における現金資産 (預金等) を投資に活用するかどうかの検討材料の1つとして、インフレが続くと手元 (や銀行口座) にある現金 (通貨) の価値がどれくらい下がるのかという基本的な話をまとめてみました。

資産運用関連の人気書籍